År 2024 och ➡

Håll i 🎩 för nu kör vi..

Känns som att jag funderat (svamlat) i så många (förlorade) år nu på hur jag ska fastställa min portfölj för att bli nöjd. Nån gång måste man förlika med sig själv och inse att jag kan inte hålla på som jag gjort nu senaste året. Så nu kommer jag lägga om helt min egna portfölj och följa det eminenta exemplet som företagets, familjens och barnens portföljer bevisar år efter år. Jag måste helt enkelt inse att jag är inte bättre än indexfonder..

Val av fonder

Har bollat fram och tillbaka nu ett par varv och ser faktiskt ingen anledning till att exempelvis ha en globalfond istället för en ren USA fond. En indexfond USA har för det första bättre avkastning vilket är prio ett för totalavkastningen och för det andra ser jag ingen större risk i det heller eftersom en globalfond redan är +70% USA.

Har surrat om USA fonder så länge nu och hur pass bra avkastning CAGR de har så jag tänker att nu eller aldrig. Det är aldrig försent.. Jag är inte heller beroende av utdelningar så inget behov av utdelningsaktier har jag.

Fundering nr 1

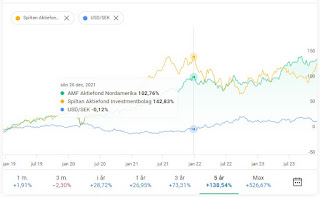

Ska jag fortsätta med den aktiva fonden AMF Aktiefond Nordamerika som jag redan har eller byta till indexfonden Länsförsäkringar USA Index? Gillar annars egentligen DNB USA Indeks som är en "smutsig" artikel 6 fond som struntar helt i ESG och tar ingen hänsyn till hållbarhet i de bolag som den investerar i men gillar inte att det ska ta 3 dagar innan man ser köp eller sälj i portföljen.

Årlig avkastning CAGR senaste 10 åren AMF 17,59% och Länsförsäkringar 16,60%.

Ett alternativ till AMF Nordamerika kan vara en global indexfond som Länsförsäkringar Global Index med en CAGR senaste 10 åren 13,92% men njaa på den än så länge.

Så just nu lutar det mest till att jag behåller AMF Aktiefond Nordamerika.

Men jag vill inte bara ha 100% USA i portföljen och kommer därmed även ha en Sverige fond men vilken?

Fundering 2

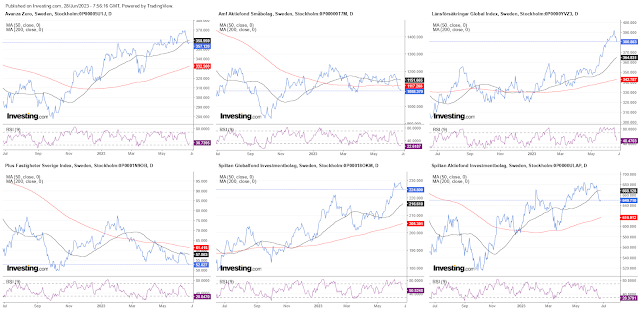

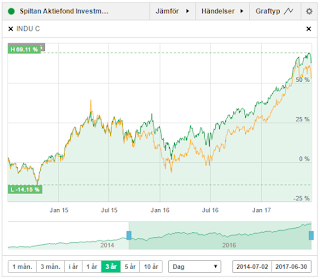

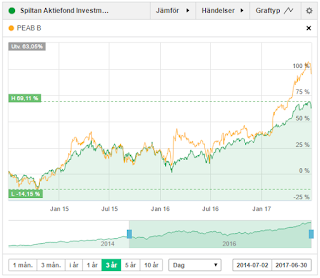

Ja vilken Sverige fond blir det? Skulle kunna välja indexfonden SEB Sverige Indexnära A som följer OMXSGI dvs hela Stockholmsbörsen inkl utdelningar men även PLUS Allabolag Sverige men det blir mest troligt Spiltan Aktiefond Investmentbolag eftersom jag redan har den och att den har bättre historisk avkastning än de två andra. Enkelt!

Spiltan fonden har fin årlig avkastning CAGR (15,17%) senaste 10 åren och innehåller många fina stora investmentbolag som Investor, Industrivärden, Lundbergföretagen, Lifco, Indutrade som jag anser är dom största och bästa men tyvärr så finns bottennappet Kinnevik bland innehaven men jag får blunda hårt för den.. och hoppas att Spiltan fortsätter vikta ner den ännu mera eller byter den mot tex OEM.

Med denna setup bör jag komma långt och det bästa är att det blir precis så enkelt som jag egentligen alltid velat ha det. Äntligen

För dom som undrar: Emerging Markets har jag aldrig ägt och kommer aldrig heller ta in i portföljen. Europa däremot kan vara ett alternativ. Även vissa branschfonder som tech men inget av det just nu.. Mitt största fondinnehav är fortfarande AMF Småbolag men den kommer jag sakteligen sälja av till mera rimliga 5-10% av portföljen.

Fundering 3

Fördelningen mellan USA och Sverige blir den svåra nöten men tänkte att det får vara lite flytande och att världsläget, valutan, räntan och vädret får bestämma men inga stora diffar.

Ett alternativ just nu är 60% USA, 30% Spiltan och 10% Småbolag

Om nu USD/SEK är på väg ner som många tror och att svenska kronan är på väg att stärkas så kan det vara bättre att säkra upp Sverige delen större än USD eller ?? 👇

När Sverige toppade julen 2021 så var USD/SEK på +/-0

När Sverige bottnade oktober 2022 så var USD/SEK på topp

Från botten okt 2022 då USD/SEK var som dyrast och många på X SKREK med versaler att inte köpa USD så har USA fonden stigit med 26% och Spiltan 36% och USD/SEK nästan -9%. Det var även då NVIDIA var på botten och har sedan dess stigit med +335%.

Som tur så finns det inga facit för framtiden när man ska köpa eller sälja USD för då vore vi alla framgångsrika investerare.

Jag kommer att göra en bombmatta av dagliga automatiska mindre köp på båda fonderna för att underlätta vardagen men de större köpen kommer att ske när indikatorerna (MA och RSI) är nere på köp.

Jag kommer även under 2024 göra ett experiment genom att följa och jämföra fonderna mot några populära ETFer men hur och vad som ingår får jag klura på men funderar bland annat på hur det ser ut om man väljer att sälja i fonderna samma dag som man får utdelning från ETF.

Till sist: Denna ändring av strategi kommer garanterat vara den sista och nu blir det bara fonder för min del.

Nå men då, vi hörs

Se inte inlägget som råd eller rekommendationer. Gör alltid din egna analys innan köp eller sälj av värdepapper.