Har fått lite mera feeling så fortsätter damma av ett till inlägg medans kolen i pannan glöder. Jag kanske till och med även lockar igång Lulebon till ett inlägg som omkullkastar mitt?

Jag hoppas att senaste två inläggen fick några läsare att se aktiefonder med nya 👀. Fondandelarna minskar i och med sälj men avkastningen i underliggande innehav gör att NAV-kursen ökar 🚀 win win.

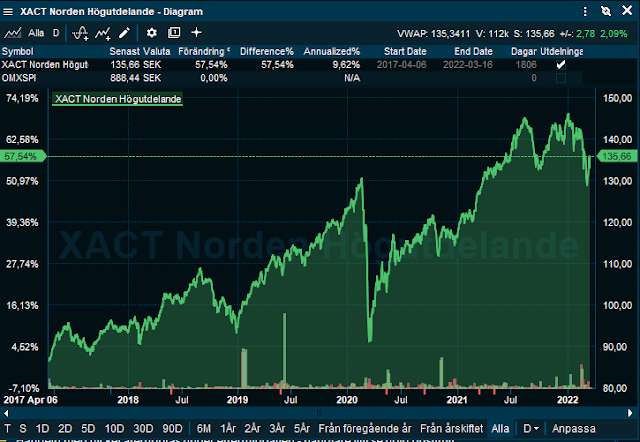

Har skrivit förut om Xact Hdiv och tänkte fortsätta rida på vågen genom att visa skillnaden mellan att få utdelningar och att sälja fondandelar. Jag hoppas att jag får ut det jag har i huvudet och ni förstår hur jag tänker!

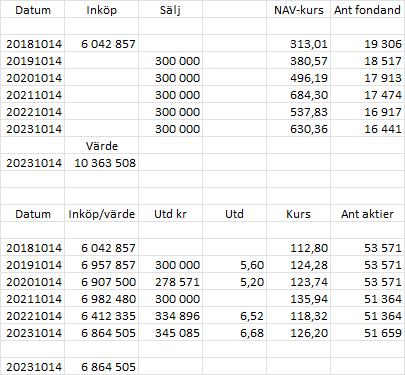

Ni kommer ihåg förra inlägget som handlade om att sälja fondandelar för en viss summa per år. Jag valde fonden Spiltan Aktiefond Investmentbolag.

Med en utdelande ETF som Xact Hdiv behöver man inte sälja fondandelar/aktier för att få ut en summa per år. Fonden Xact sköter det åt dig.

Om vi backar bandet och köpte samma datum (20181014) som i förra inlägget så var man tvungen att köpa för ca 6 050 000 kr för att få ut 300 000 kr genom 2019 utdelning på 5,60 kr.

Under 2020 väljer Xact att minska utdelningen från 5,60 --> 5,20 vilket innebär att man har inte nog många aktier för att få ut 300 000 kr utan det blir 278 500 kr istället.

Under 2021 väljer Xact att dra in utdelningen så det blir 0 kr i utdelning. Är man beroende av att få 300 000 kr i utdelning får man sälja 2207 aktier.

Under 2022 ökar Xact utdelningen till 6,52 kr vilket tar Xact tillbaka till +300 000 kr i utdelning. Nu kan man öka på antalet aktier genom att köpa tillbaka 295 st för överskottet 35 000 kr.

Under 2023 ökar Xact utdelningen till 6,68 kr vilket ger 345 000 kr i utdelning och även nu i år kan man köpa tillbaka 357 st för överskottet.

Summa summarum blir att skillnaden (20181014) är att inköpsvärde ökar till 6 000 000 kr istället för jämförelsen 5 000 000 kr dvs + 1 000 000 kr.

Sälj av fondandelar vs utdelning blir ish samma på 1 500 000 kr under samma tidsperiod.

Stora skillnaden är i slutvärde:

För att det ska bli lite mera likvärdigt så köper vi i aktiefonden för samma summa som i Xact.

Fonden ökar från 6 042 857 kr till 10 363 508 kr dvs 71,5%.

Xact Hdiv ökar från 6 042 857 kr till 6 864 505 kr dvs 13,6%.

Hoppas att jag inte virrade bort er utan att ni ser mina beräkningar på ett ungefär men uträkningarna innebär inte att det är allt för långt borta från sanningen.

En bonus:

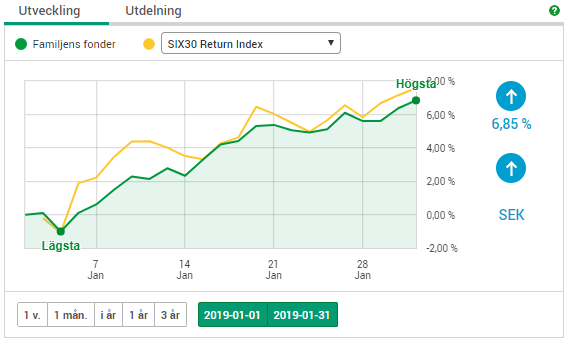

Om vi byter Spiltan Aktiefond Investmentbolag mot Avanza Zero och köper för samma summa som Xact för att få det så likvärdigt som möjligt så blir skillnaden mot Xact:

Avanza Zero ökar från 6 042 857 kr till 8 146 482 kr dvs 34,8% vs Xact 13,6%.

Jag vet att sådan här jämförelser inte alltid blir så likvärdiga eller rättvisa men vi kan se att skillnaden mellan dessa två fonder och EFT är enormt stor.

Vad kommer hända med utdelningen för 2024 eftersom målet är att hålla sig kring 4,5%? Skulle innebära en sänkning med 1 kr från 6,68 kr till 5,68 kr.

Inlägget är varken som råd eller rekommendationer. Gör alltid din egna analys innan köp eller sälj av värdepapper.