Planera inför FIRE del 1 och 2 blev populära inlägg och jag fick många fina mail. Tack

Alla är vi olika på hur vi ser på framtiden och hur vi väljer att leva. En del nöjer sig med att ha kvar bolån resten av livet men med lägre belåning eftersom men jag har alltid tänkt att jag vill vara helt skuldfri innan FIRE bara för att det ska kännas som att jag kan göra precis det jag vill när jag vill utan att ha olika förpliktelser som lån som man inte kan strunta i utan dem måste betalas först av alla räkningar i högen..

Jag bor hellre i en mindre stad och lägenhet än i en större och dyrare stad i hus med miljonskulder. Många enligt mig lever i en urtida gammal illusion att man måste ha familj, stort hus, hund, katt och flera bilar för att platsa in i det normala. Har vänner och bekanta som bor i nybyggda villakvarter och det är verkligen krig mellan husen i vem som har det bäst ytligt. Stackare säger jag utan att blinka men det är tyvärr så det ser ut idag.. men har en klok bekant som fick nog bland allt skrytande och sålde bort nybyggda miljonvillan med bra vinst och flyttade några kilometer bort och köpte ett hus helt utan lån och på köpet fick dom ett större hus och tomt..

Jag delar det populära citatet "den som är satt i skuld är aldrig fri" av Göran Persson och det är precis så jag tänker och jag vill att fler tänker så. Jag vill inte ligga på sandstranden i Thailand och tänka på att -shit pomfritt, bolånet ska betalas senast den 30 varje månad eller billeasingen eller det där lånet på vattenskotern eller snöskotern som bara tickar pengar och jag kör bara max 2 veckor med den varje säsong eller den där hästen, nä fyy!

Som sagt alla är vi olika men så här tänker jag och ju mer jag tänker så har jag nog innerst inne alltid varit ekonomisk men aldrig snål utåt. Vi har ägt sommarstuga, båtar, skotrar, crossar, enduron men dom kostnaderna är borta sedan några år till skillnad mot våra närmast bekanta som har svårt att skiljas från lån och saker som används några gånger per år men kostar onödigt mycket och mest bara ligger och skräpar.

Ju äldre vi blir ju färre saker vill vi ha.

För snart 2 veckor sedan valde vi att betala bort bolånet och vi är sjukt glada och nöjda med beslutet eftersom vi tänkt på det så länge och därmed ökar vi månadssparandet med samma summa.

En del vill eller måste arbeta tills dom är 70, en del vill aldrig flytta, en del har inte viljan, en del törs inte, en del kan inte och så ser det ut bland vänner och bekanta och i Sverige.

Det viktiga är att man gör det man själv kan och vill. Inte på grund av någon annan.

Jag är FIRE men kommer att arbeta då jag vill och kan, inte för att jag måste.

Har inte sagt detta åt våra vänner och bekanta eftersom ingen i våra kretsar har någonsin nämnt ordet av aktier, fonder eller gå i förtid och då är det svårt för dom att smälta att någon kan kliva av 17 år innan pension. Har man aldrig brytt sig av att spara eller försökt vara ekonomisk så är det svårt att ta in. Många bekanta är socialdemokrater eftersom det har man alltid varit eftersom föräldrarna var det osv..

Endå lite lustigt att en socialdemokrat som Göran Persson klämmer ur sig det kända uttrycket som värsta moderaten. Han borde väl ha klämt ur sig något som känns lite tvärtom som typ att -den som lever, lever på bidrag!

Läste på X härom dagen där någon skrev något om FIRE och direkt är det dessa stolpskott som drämmer till med att dom behöver då minsann minst 10-20 och helst 50 miljooooner för att ens fundera på FIRE 🤣🤣😂😂. Sticker ut min skäggiga och lurviga haka och säger att dessa personer har aldrig gjort en kalkyl längre än näsan räcker innan de köpte ett hus under 0 räntan för 5-10 miljoooner och lever nu från lön till lön utan spar.

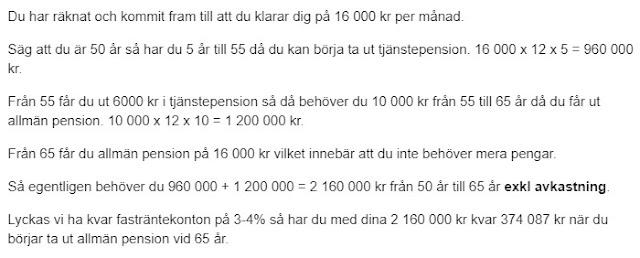

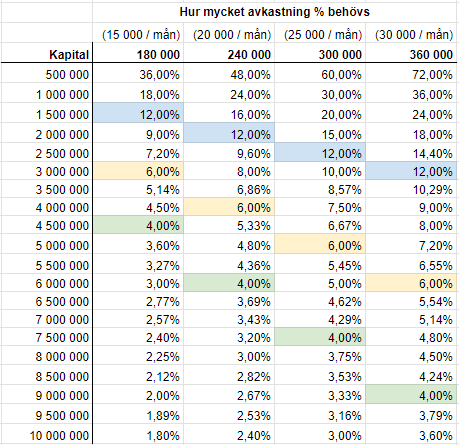

Skrev ett svar på ett forum hur det enklaste sättet att räkna på är.

Vi håller oss till denna enkla uträkning och ändrar månadskostnaderna till 30 000 kr.

30 000 x 12 x 5 = 1 800 000 kr mellan 50 och 55 år.

24 000 x 12 x 10 = 2 880 000 kr mellan 55 och 65 år.

4 680 000 kr exkl avkastning.

Inkl 3% avkastning så har du kvar 1 175 710 kr när du fyller 65 år.

Så egentligen. Vem behöver 10, 20 eller 50 miljoooner? Jo folk som inte gjort eller vet hur man gör en kalkyl på verkliga livet utan dom bara chansar på en cool siffra för att det låter tööffft.

Nog med gnäll

Tar på mig skidkläderna och åker ut på min 16 km runda.

Lev och må väl