Gott nytt år 💥

För varje år jag blir äldre så vill jag att allt ska vara så enkelt som möjligt. Jag kastar hellre saker än lägger något i förrådet "ifall" jag behöver det om 5 år. Köper hellre dyrt och stadigt än billigt skit. Förut har jag gillat meter vist med snö när jag körde lössnömaskiner i skogen med polarna men nu vill jag bara ha snö så det räcker att åka längdskidor. Hatar att skotta snö.. Jag vill ha sommar hellre än vinter. Varmt hellre än kallt. Vill ut och åka husbil runt i Europa om vintrarna istället för att sitta och tom glo i en dataskärm. Jag vill utforska och resa runt i världen medans jag är ung, i form och hälsan i topp. Jag är egentligen redan FI men även snart RE..

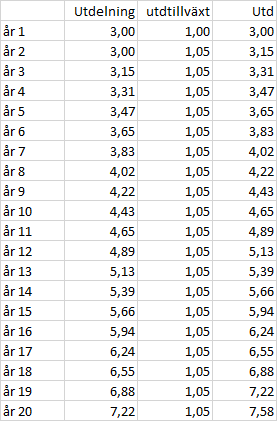

Har många bilder i huvudet men bland annat denna bild hjälper.

2021

Året har jag inget stort att klaga på. Hade väl bara önskat att jag varit all in tidigare vilket hade ökat på avkastningen ännu mera men jag får säga ändå att jag är lite mer än nöjd. Hade nog inte räknat med denna avkastning i kronor eftersom jag haft så pass stor kassa stundtals under året.

Att hamna på 7 siffrig avkastning är en dröm av många. Brukar prata om mig själv som guldfisken och det jag menar är att jag ofta glömmer bort Nordnet kontot.

Funderingar inför 2022

Företaget

- Minska avsättning till tjänstepension

- Negativt

- Särskild löneskatt 24,26%

- Uttag tidigast 55 år

- Öka istället insättning till kapitalförsäkring

- Positivt

- Utdelning skatt 20%

- Utdelning/uttag när jag vill

- Mera förmånligt med utdelning än tjänstepension

- Fortsätta med årlig utdelning enligt huvudregeln

- Fonder

- AMF Småbolag

- Indexfonder

Privat

- Fortsätta maxa sparandet från lön

- Min 17 000 kr / mån

- Investera utdelning från företaget

- Fonder

Mål och framtid

- Har inga specifika mål utan låter mina innehav och insättningar arbeta och hoppas att börsen 2022 blir positiv utan några större förväntningar på procentuell avkastning.

- Funderar på Spiltan Enkel (beror lite på hur 2022 startar)

- Jagar inte %

- Behåller hellre kapitalet

/Leva drömmen