Ett inlägg jag gjort för länge sedan men som jag nu redigerat och uppdaterat med nya siffror.

Läser rätt ofta på ett forum där det diskuteras rätt frekvent om just FIRE, indexfonder, AF vs ISK, uttag, 4% regel mm och kom och tänka på mitt osläpta inlägg.

Detta inlägg handlar om en indexfond, Storebrand Global All Countries A, och hur det sett ut om du valde att pytsa in en startsumma x kr vid fondens start 2000-05-25 och säljer av fondandelar i slutet av varje år. Har ej valt att ta med skatter i exemplett.

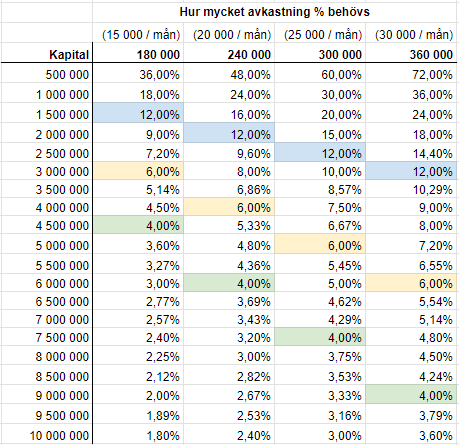

Vi startar med 3 000 000 kr och ett årligt uttag på 240 000 kr (20 000 kr / månad).

Det blir soppatorsk under 2010 vilket innebär att pengarna är slut efter drygt 9 år. Åren 2002 och 2008 med nedgångar på mer än 30% tar hårt på portföljen och är den stora orsaken till kollpasen. Avkastningen mellan 2003 - 2007 och 2009 är inte nog hög för att kompensera nedgångarna. Genomsnitt avkastning mellan 2000 - 2010 är ca 0,17%.

Vi fortsätter och ökar insatsen till 4 000 000 kr.

Samma här men soppatorsk förlängs med 4 år till 2014 och pengarna är slut efter drygt 13 år. Genomsnitt avkastning mellan 2000 - 2014 är ca 3,46%.

5 000 000 kr.

Pengarna tar slut under 2022 efter drygt 21 år. Genomsnitt avkastning mellan 2000 - 2022 är ca 6,12% men tyvärr så räcker det inte.

6 000 000 kr och du har än idag +25 år senare kvar ca 3 600 000 kr.

Det vi kan säga efter en enkel uträkning att det krävs lite mer än många tror om en liknande scenario skulle utspela sig från och med idag och +25 år framåt. Blev väldigt förvånad över resultaten vilken stor skillnad det är mellan 5 mkr och 6 mkr och hur viktigt det är att man inte går FIRE med för liten portfölj i pengar mätt.

Hur kan man investera för att minimera att pengarna tar slut?

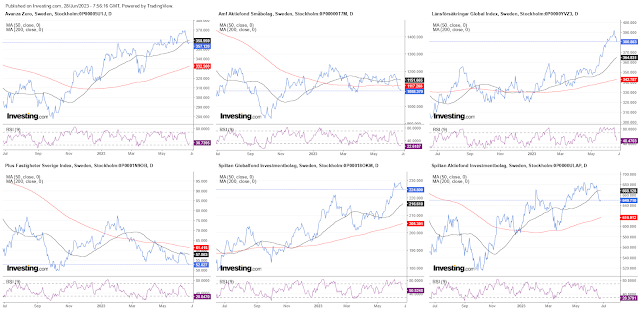

Det pratas ofta om 60/40, 80/20 och allvädersportföljer vilket innebär att man diversifierar sin portfölj med olika tillgångar och inte bara 1st globalfond vilket inte är helt osannolikt.

En 60/40 portfölj innebär att man har 60% global indexfond och 40% räntor och samma gäller 80/20.

I en allvädersportfölj kan man även diversifiera med fonder/ETFer inom råvaror, obligationer, räntor och guld/silver.

Man kan även ha en buffert vid sidan om på fastränte- och/eller rörliga sparkonton. Hur stor bufferten bör vara är en diskusion som ständigt diskuteras om på olika forum men allt mellan 3 mån - 5 årslöner.

60/40 portfölj

3 000 000 kr

- 60% Storebrand All Countries A

- 40% AMF Räntefond Lång

Inga ombalanseringar utan bara rakt av för enkelhetens skull.

Idag efter 25,5 år så har du kvar ca 1 335 000 kr med en genomsnittlig avkastning på ca 5,52%.

4 000 000 kr

Har du kvar ca 3 860 000 kr

5 000 000 kr

Har du kvar ca 6 380 000 kr

6 000 000 kr

Har du kvar ca 8 910 000 kr

80/20 portfölj

3 000 000 kr

Har du kvar ca 1 887 000 kr

4 000 000 kr

Har du kvar ca 4 580 000 kr

5 000 000 kr

Har du kvar ca 7 290 000 kr

6 000 000 kr

Har du kvar ca 9 995 000 kr

Siffrorna är som sagt utan ombalansering och jag har inte heller räknat på olika konton eller skatter. Bara rakt av för enkelhetens skull.

För att slippa hamna i att pengaran tar slut så är det viktigt att diversifiera portföljen och det räcker enligt uträkningen att ha 80% global indexfond och 20% räntefond.

Se inte inlägget som råd eller rekommendationer. Gör alltid dina egna analyser och uträkningar.