La ut på twitter i fredags.

Kan tycka att det hajpas och rekas lite för mycket på utdelningar men är det verkligen bättre? Vill man ha utdelningar så finns det enligt mig bättre alternativ än traditionella fonder med utdelning.

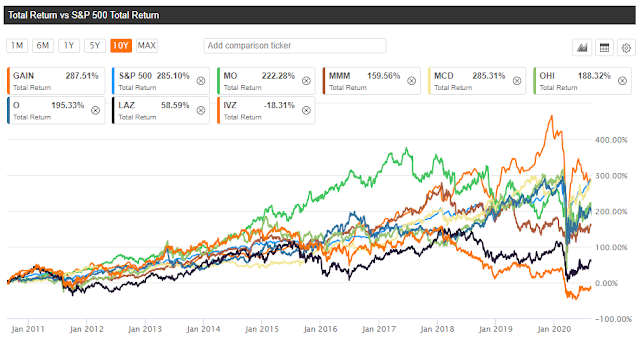

Satte ihop en lista på några olika fonder som visar avkastning över några perioder.

Som jag förstår det så kan man själv enkelt göra det jobbiga jobbet (ironi) med att sälja viss % istället för att låta en dyr fondförvaltare trycka på sälj knappen och distribuera utdelningen (försäljningen) åt dig.

Kom ihåg att alla fonder har en fast årlig förvaltningsavgift men att många aktiva fonder har minst det dubbla om inte även tre, fyra, fem dubbla avgifter samt att ETF:er även har courtageavgifter och utländska har även valutaväxlingsavgifter.. Avanza Zero är helt gratis!

Observera att jag visar Aktiespararna A istället för B (inkl utd) pga historisk data. Samma gäller Handelsbanken A där B ger utdelning.. Alla fonder redovisas alltid som totalavkastning dvs inkl utdelningar.

Totalavkastning

YTD

1 år

3 år

5 år

10 år

Jag vet att jämförelsen inte är rättvis utan jag vill bara visa skillnaden på återinvesterande fonder vs utdelande fonder.

NOTERA skillnaden i avkastning mellan Xact Norden och Xact Norden högutdelande! Jag vet vilken jag skulle välja..

Xact Norden utan utdelning har innehav med avkastning i form av ökande aktiekurser jämfört med Norden högutdelande som söker bolag med hög utdelning som straffar sig.

Som ni ser så är den helt vanliga indexfonden Länsförsäkringar Global Index i topp 3 över alla perioderna och de tre fonder som ofta rekas är sist i listan över alla perioder. Om jag ska ge råd så råder jag er att analysera själv först flera alternativ innan ni köper något i blindo som någon okänd på Twitter rekommenderar.

Fondlista:

- Aktiespararna Direktavkastning A

- Avanza Zero

- Handelsbanken Gl Hi Div..

- Invesco MSCI World..

- iShares MSCI ACWI..

- Länsförsäkringar Global Index

- Spiltan Aktiefond Investment..

- Spiltan Globalfond Investment..

- Storebrand Global All Count..

- Xact Norden

- Xact Norden högutdelande

- Xact Sverige

Se inte inlägget som råd eller rekommendationer. Gör alltid din egna analys innan köp eller sälj!