Det är många av mina följare som hellre skriver ett mail än kommenterar i fältet nedanför. Jag kan förstå dem och det är helt OK. Jag föredrar det hellre själv oxå.

Tack alla för era mail.

Många uppskattar mina tabeller och jämförelser och att jag är rakt på utan att lirka någon att göra si eller så. Som jag skriver så ofta i inläggen så ger jag aldrig råd eller rekommendationer utan ni får se det som att ni läser min "dagbok". Om ni missuppfattar mig och anser att jag ger råd så är det till mig själv..

Gårdagens inlägg och vad den handlade om kan du om läsa mera om HÄR!

Mina tabeller är inte alltid 100% rätt men oftast inte så fel heller. Förut för några år sedan kunde jag kasta ut ett inlägg utan att dubbelkolla med andra verktyg på nätet för att se om det diffar allt för mycket. Viktigt komma ihåg att jag är varken ekonom eller matematiker.

Det jag oftast vill med mina inlägg är att följarna ska få ut så mycket som möjligt från börsen och till börsen. Både från Stockholmsbörsen och än mera till er egen börs i form av avkastning.

Jag kan ibland vara lite för hård mot tex utdelningsinvesterare men det är bara när jag läser bloggare eller på Twitter folk som blundar och kör med skygglapparna på när det gäller investeringar. Jag vill och försöker lära ut hur man kan få lite bättre avkastning på investeringar. Gränsen kan tyckas vara hårfin mellan råd och icke råd men jag försöker att inte ge direkta råd på vilka aktier eller fonder man ska köpa. Jag berättar gärna om vilka fonder eller aktier jag själv äger.

När det gäller utdelningsinvesterare så vet jag att de flesta skulle få bättre avkastning om de enbart skulle ha fonder i väskan. Jag läser i sociala medier (bloggar och Twitter) alldeles för ofta folk som ryggar andra utan att göra sin egna analys om bolaget och många vet säkert inte ens vad bolaget gör innan de klickar på köpknappen. Visst har det hänt att även jag gjorde så i början av min karriär men det är därför jag försöker få er att göra allt själv istället. För det första så lär ni er mera om bolaget och för det andra så kan ni bara skylla/hylla er själv om investeringen gick bra eller dåligt.

Om vi återgår till gårdagens inlägg så tycker jag att många bloggare och twittrare på senaste tiden valt att ändra sina investeringsmetoder från high yield till mera tillväxtbolag, tech bolag men även utdelningsbolag med lite lägre utdelning men högre utdelningstillväxt. Hejja er 👍👏. Gårdagens inlägg innehöll en tabell där ni kan se på skillnaden mellan high yield och "low" yield och vad skillnaden gör över tid. Det kluriga är alla "äldre" som ligger i spannet 40-50 år är valet hur man ska investera om man har moroten FIRE framför sig och tänker logga ut om 5-10 år. Då finns det inte många alternativ enligt mig.

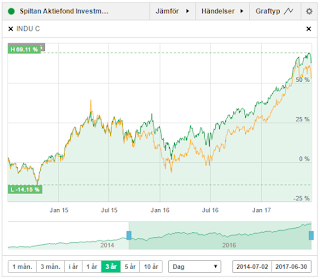

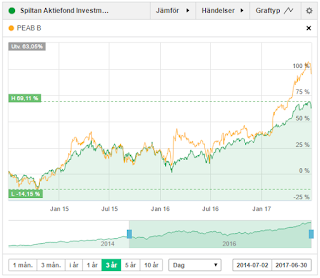

Det största felet många gjorde för 10-20 år sedan var att inte stanna kvar i bolag som tex Volvo som har en medelavkastning, CAGR på 14% senaste 20 åren och en totalavkastning på över 1300%. Många valde att sälja dessa "tråkiga" bolag för att gå över till mera spännande bolag som tex preffar eller amerikanska REITs som hade mycket högre utdelning men även oftare och därmed flera utdelningar per år som en morot.. men det rätta hade varit att stanna kvar i Volvo.

Har aldrig varit på en Volvo årsstämma men kan tänka mig att medelåldern är väldigt hög jämfört med till exempel ett teknikbolag som Tobii.

Så min slutsats är att om du är i början av din investeringskarriär så låt dig inte luras av utdelningsbolag med hög utdelning om du är intresserad av utdelningar utan försök hitta och screena fram bolag med medel/hög utdelningstillväxt istället.

Låt dig inte heller luras av utdelnings ETF:er i tidig ålder om du har en lång väg framför dig men är du däremot "äldre" så kan det vara ett bra alternativ. Viktigt att tänka på är att många utdelande ETF:er har en årlig medel totalavkastning på 3-5% jämfört med en indexfond Sverige som ligger på över 10% senaste 10 åren (SEB Sverige Indexfond).

Ta bara den populära ETF:en VGWD som sedan April 2013 har en totalavkastning (inkl utdelning) på 28,43% och ett CAGR på 3,38%.

Nu är lunchen slut och ett Skype möte på intåg.

Vi hörs

/Kör hårt och spara hårdare

Se inte detta som råd eller rekommendationer. Gör alltid din egna analys innan köp eller sälj av värdepapper.