Hej

Mest troligt mitt sista inlägg!

Bor uppe i Norrbotten och vi har +4 grader (fredag) och blåsigt som tusan.. Vi har förvisso snö så det täcker marken men ska det vara så här? Har vi inte -15 (-20) så ligger kvicksilvret som idag vilket är oerhört trist när det kommer till min skidåkning. Kan erkänna att jag har inte ens tagit fram skidorna ännu utan dom ligger i skidstället bland alla slalomskidor och skäms. Kommunen har inte heller orkat tillverka snö så det räcker längre än till en kort runda på några hundra meter.. fy kommunen!

Julafton var lagom i år vilket var lyckat. Lagomt med allt som klappar, mat och sällskap.

Läser bloggar och olika sociala medier och det känns som att läsa min egna blog. Samma tugg och samma funderingar, frågor och svar. Funderar på att lägga ner bloggen för att suget inte riktigt finns längre och dessvärre ofta lika samma hos andra bloggare. Finns kanske 3/10 som är intressanta. Läser en del på forum och där är det samma tugg. Folk ids inte leta frågor och svar utan det startas nya stup i kvarten med samma frågor och svar som någon annan startade för några timmar/dagar sedan. Att folk inte ids leta kan säkert bero på all denna sociala medier stress som många drabbas av. Stress, stress och åter stress. Ta några djupa andetag och lägg en halvtimma på att leta så finner man nästan alltid svaren man letar.

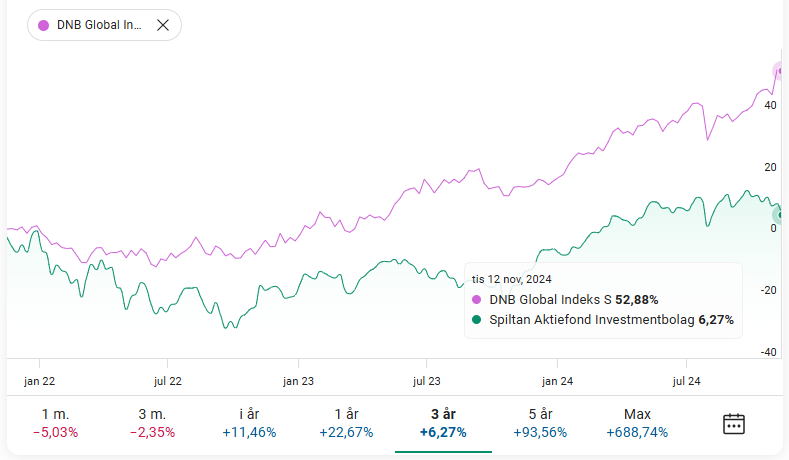

På RT forumet finns det 1000 frågor om man kan ha 2-4 olika globala fonder eller klarar man sig med 1. Ska man ha 5-10% i en tredje och 5-7,5% i en femte.. 2000 olika frågor om kreditkort och lika många om sparkonton och räntefonder. Hur hög lön folk har och hur mycket pension man har.. Alla hängivna sekt medlemmar rekommenderar emerging markets som om Kina och Indien inte finns på denna planet och man blundar för deras stöd till Ryzzlands krig vilket får mig att må illa. Om Kina och Indien inte skulle stötta Puttler så vore kriget ett minne blått ekonomiskt om jag får gissa och tro eftersom jag inte kan säga annat för då ljuger jag. Kina och Indien (och säkert flera andra närliggande länder) stöttar Ryzzland helt enkelt genom att köpa olja och gas! Läste någonstans att Indien är den största importören av olja!

Samma tugg gäller när man jämför fonder och utdelningsaktier. Jag blir bara så less. Ta bara mitt senaste inlägg som beskriver kortfattat skillnaden mellan att leva på fonder och utdelningar. Fick några mail där många fortfarande inte kan skillnaden i totalavkastning, utdelningar och att sälja fondandelar. Problemet är när man läser något lite för fort och hinner inte tänka eller så läser man med sina egna glasögon och allt annat som skrivs är dravvel.

Jag har verkligen inte alltid rätt och jag agerar inte alltid rätt men jag har inte heller lika ofta fel efter att jag tog av mig mina glasögon. Problemet är som jag skrev ovan att har man alltid sina glasögon och skygglappar på sig så är det svårt att tänka sig att något annat kan vara lika bra eller till och med kanske lite bättre än sina egna glasögon. Lite som på RT forumet där personer blir idi&% förklarade när någon ställer frågor om aktier.. 99 gånger av 100 får stackaren svaret att sälj aktierna och köp en global indexfond..

Jag borde ändra namnet på bloggen till G N Ä L L S P I K E N 😐

Funderar ofta på att starta en ny blogg där jag är mera öppen med allt eftersom jag förundras över dom bloggare som lyckas vara anonyma och helt öppet skrivet om sin ekonomi och sin vardag. Jag har valt mitt spår eftersom det finns folk som vet vem jag är. Bor man där man bor så är det enkelt att lista ut vem man är om man skulle råkas skriva något lite för öppet. Det kan räcka med att skriva vad man jobbar med och vad man har för bil, skoter eller motorcykel så är det kört.

Spanar lite på utdelande ETFer men tycker mycket ser skit ut. Ser relativt ofta att en viss bloggare rekar tex en ETF med ticker WTEE som ett köp. Kan inte se varför? Ser man på totalavkastning jämfört med en global (SPPW) så ser jag inte anledning till valet att välja en Europa. För mig spelar avkastningen större roll och det är väl det dom flesta är ute efter med sina investeringar men tyvärr ser man för ofta rekar och köp på själva utdelning och mindre på totalavkastning. Tar man bort utdelningen från bilden nedan så har WTEE -5,80% och Amundi MSCI World Dist 96,06% på 5 år och 10 månader.. Hög utdelning med "konstiga innehav" är sällan bra för totalavkastningen.

|

| https://www.justetf.com/en/etf-profile.html?isin=IE00BQZJBX31#chart |

Självklart får alla investera precis som man vill men jag skulle mycket hellre välja indexfonder med eller utan utdelning och/eller ETFer med lägre utdelning och toppa upp med sälj av indexfonder utan utdelning för cash flow jämfört med en ETF med hög utdelning men det vet ni redan.

Bland annat Storebrand har flera indexfonder med utdelning runt 4-6% med bra totalavkastning. Tex Global Low Volatility har under samma period med 6% utdelning en totalavkastning på +70,04%.

https://www.storebrandfonder.se/globalassets/vara-fonder/dokument/utdelningsnivaer-2024-240506.pdf

Jaja jag kommer skriva minst ett till inlägg där sista månaden (December 2024) i jämförelsen kommer presenteras.

Maybe The End och Guds frid