Läser på forumet Rikatillsammans om uttagstrategier vid FIRE och som många skriver så beror det helt och hållet på ålder, kapital, förhållande, barn, boende mm. Det går inte att säga att -Gör så här så löser det sig för dig. Alla har olika förutsättningar och mål med livet och framtiden.

Det första jag tänker på när jag hör ordet FIRE är att man bör först och främst ha en buffert med några årslöner där det även finns utrymme för oförutsedda utgifter och som det är nu så är räntekonto med +3,5% bra alternativ. Bufferten ska man använda vid sämre tider och för att slippa sälja vid nedgångar på börsen eller när värmepannan, varmvattenberedaren, frysen, kylskåpet mm går sönder. När börsen åter är på den gladare sidan om nollan kan man åter börja fylla på bufferten för framtiden.

Ett alternativ för att ta ner risken inför och under FIRE är att sälja huset även fast man bor billigare än i en hyreslägenhet men för att slippa hamna i massa oförutsedda utgifter, underhåll, renoveringar mm som kan ändra din framtida planeringen många månader eller år framöver.

Ska man

die with zero eller bevara en slant till avkommorna? Här skulle jag säga att det beror på mängden pengar. Har du det lite knapert och ligger vid gränsen till

FI så är det ju svårt att spara vidare och FIRE handlar enligt mig inte om att fortsätta snåla och spara utan det är för att du ska kunna göra saker utan att behöva vara snål. Har du däremot sålt och fått x antal miljoner för huset och du inte behöver pengarna för framtiden så kan det vara en god gärning att dela ut en slant till barnen/barnbarnen.

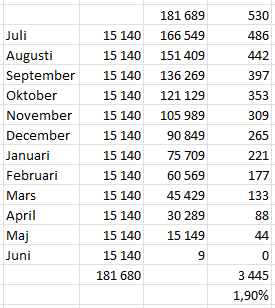

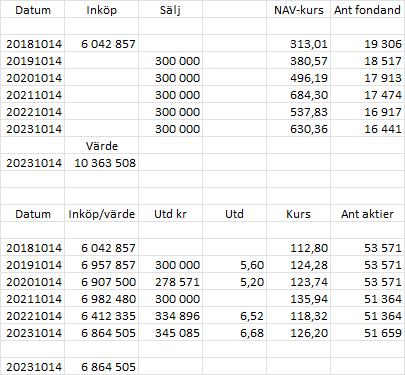

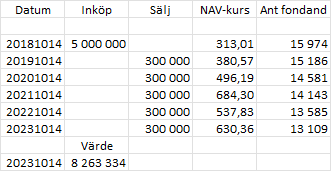

Jag själv kommer att lägga upp uttagen så här 👉

Det som inte finns med i tabellen är bufferten men den hamnar i samma ruta som portföljen.

Har idags läge inte bråttom till RE men om jag väljer det vid 55 så kan jag välja att börja ta ut tjänstepension, utdelning via förenklingsregeln från företaget och även från portföljen/bufferten och så vidare fram till allmän pension kring 65 eller vad den är om 15-20 år. Här får man planera vad som är smartast för dig.

Ett tips! Logga in på minpension.se och klicka dig vidare till Simulatorn där du kan laborera med Lön och jobb, Sluta jobba, Uttag av pensioner och Förväntad värdeutveckling. Efter det kan man fylla in siffror i rutorna i tabellen för att få fram en uttagstrategi på ett ungefär gällande tjänstepension, allmän pension och portföljen.

Vill man ta steget och dra ner risken ännu mera inför FIRE så kan man välja en del av portföljen utöver bufferten att lägga på sparkonto med ränta. Bufferten bör man ha på rörligt enligt mig vilket jag har idag men delen utöver bufferten kan man välja att dela upp på 1 år, 2 år, 3år, 5år och därmed säkra att värdet på insatt kapital inte sjunker vid börsnedgångar. Finns många olika aktörer men väljer att visa Marginalen Bank som har dessa val.

Resten av portföljen bör vara på börsen där möjligheten är större för högre avkastning än sparkonto.

Så vad är optimalt då?

Jag skulle kunna skriva under att man kan ha typ:

- 30% i buffert dvs Sparkonto med ränta (fasträntekonto).

- Dela upp bufferten utöver det rörliga på 1 år - 5 år.

- Fördel är att insatt kapital inte minskar i värde.

- Nackdel är att insatt kapital inte kan stiga mer än aktuella räntan.

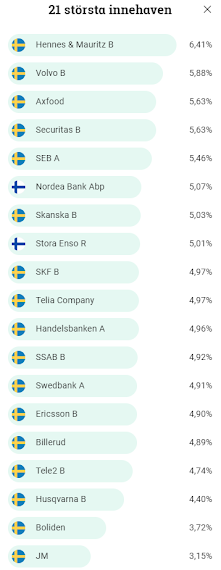

- 70% i aktiefonder

- Fördel är att insatt kapital kan stiga mer än fasträntekonto.

- Nackdel är att insatt kapital kan minska i värde.

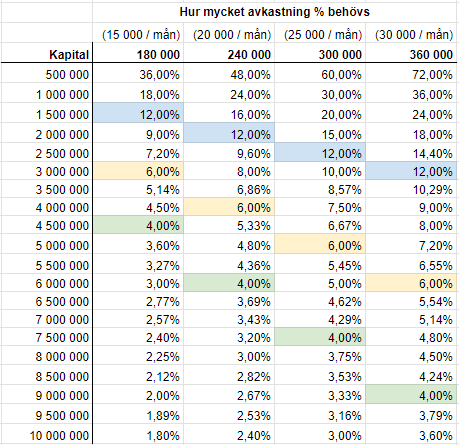

Vi leker med tanken att du har 5 000 000 kr och enligt dina beräkningar så är du FI och väljer även att avsluta arbetet RE.

30% buffert dvs 1 500 000 kr

Du behöver 20 000 kr per månad dvs 240 00 kr per år i uttag.

1 500 000 / 240 000 = 6,25 år

- Första året på rörligt dvs 240 000 kr

- 240 000 på 1 år bundet

- osv

- På 5 år har du tjänat in en halv årslön = 120 446 kr

70% på börsen dvs 3 500 000 kr

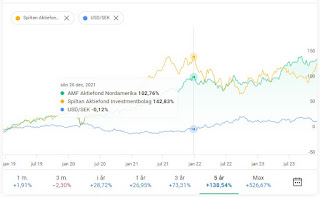

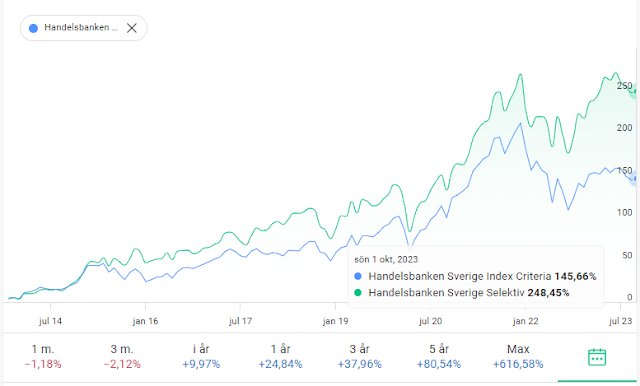

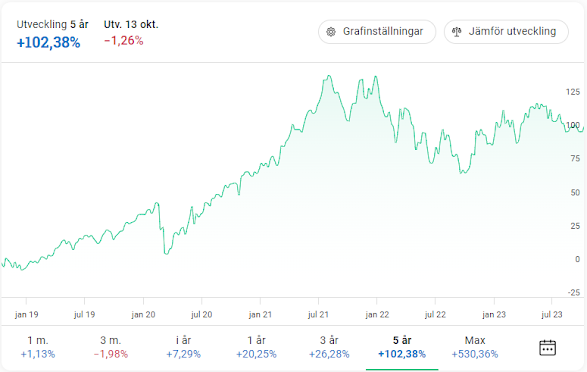

Historiskt har en global indexfond en CAGR senaste 25 åren på ca 6% och senaste 10 åren ca 11%.

7% avkastning ca 245 000 kr per år

10% avkastning ca 350 000 kr per år

Åren då fonden har positiv avkastning +6%:

Åren då fonden har negativ avkastning. Nu är det viktigt med några årslöner i buffert för att slippa sälja fondandelar.

Det här är mitt sätt att tänka på uttag och man behöver verkligen inte krångla till det för mycket. Läser man runt på olika forum så är det så många som gör det så onödigt svårt för sig.

Som jag skrev tidigare så handlar FIRE för mig om att kunna njuta av alla dagar och kunna göra saker som resa både inom-, och utomlands och slippa tänka på om ekonomin går ihop.

Är man snart FI och verkligen vill RE så kan man gå lite tidigare än planerat och stötta upp ekonomin med lite extra arbete då och då på olika företag som kan ta emot timanställda.

Se inte inlägget som råd eller rekommendationer. Gör alltid dina egna analyser, kalkyler och budgetar.