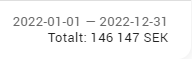

Ja då var år 2022 över och jag har ett resultat..

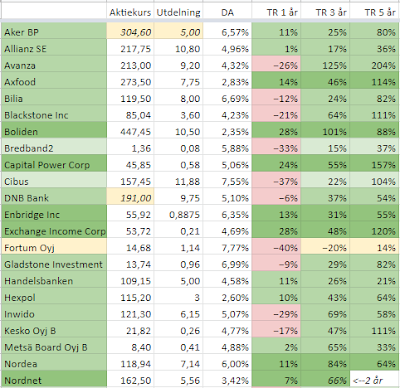

Antal utdelningar 166st

Är verkligen inte nöjd med 2022. Jag har velat fram och tillbaka alldeles för mycket mellan fonder och aktier vilket resulterade i att summan aktieutdelningar blev mycket lägre än jag först planerade under början av året. Tar jag däremot med avkastningen att jag köpte en stor post Avanza Zero på botten i sept med i utdelningen så blir det nästan godkänt. Fördelningen i skrivande stund är 52/48 vilket drog ner summan rejält.

Den största anledningen till fördelningen som den är är att jag var alldeles för mycket viktad mot fastighet och har sålt av under hösten och placerat i bland annat Avanza Zero.

Har inte bestämt mig ännu mellan fonder eller utdelningsaktier men det lutar lite mer mot aktier. Måste påminna mig själv varför jag bytte strategi i början av året 2022 och det var just på grund av cashflow under bear marknad och som det ser ut nu och enligt finanstwitters super experter som även florerar på olika sociala medier så blir det mest troligt aktier för hela slanten. Många siare tror nämligen att börsen går +/- 0 för 2023 och då tar jag hellre emot utdelningar samt att jag får möjlighet att fylla på billigt nu i Q2 2023 för det har dom lovat.. (ironi)

Som sagt så ska jag inte kasta in (FI) RE handduken förens om tidigast 1-3år eftersom dom som gladeligen betalar mina fakturor inte vill släppa mig.. ännu. Dyker alltid upp nya projekt.

Om det blir aktier för hela slanten..

..då är nästa pilsner.

- Hur många aktier och vilka ska jag lägga till?

Jag har flera olika bevakningslistor som jag kan välja och vraka ur så det är inget problem utan ska jag nöja mig med 50, 75 eller 100st?

Jag har idag 20st så jag börjar lugnt och försiktigt med att försöka öka upp antalet mot 50st och sen får jag utvärdera läget.

Är glad att så många vill visa sina innehav på Twitter där jag får massor av inspiration.

Tredje pilsnern..

Fördelning mellan SEK, EUR och USD?

Beroende på om jag blir kvar på Avanza eller en flytt till Nordnet.

Väljer jag mera USD så blir det nog flytt till Nordnet på grund av snabbare återbetalning av källskatt. Avanza meddelade förövrigt att dom kommer att börja återbetala på 1 år jämfört med 3 år vilket får säkert många att stanna kvar på Avanza.

Fjärde pilsnern..

Om man har typ 100-150 innehav hur ska man tänka när det gäller månadssparandet?

Hur investerar man 15 000 kr varje månad. Ska man pytsa en tusing i 15 olika bolag eller 5000 kr i 3 bolag eller 15 000 kr i 1 bolag?

Ska man köpa dom som tagit mest stryk som jag tror det flesta gör är inte min grej!

Nää jag kommer i sådana fall helt enkelt bara följa strikt min "nya" plan gällande MA50, MA200 och RSI.

- Jag kommer göra mig själv en stor tjänst genom att avvakta med köp (ev sälja) när aktiekursen rasar under MA50 och speciellt under MA200 och åter börja köpa när RSI får högre toppar ovan 30 och när kursen kliver ovan MA50 och MA200.

Och en femte och sista pilsner..

Bransch?

- Fastigheter kan få det tufft ett tag.

- Energi?

- Teknik?

- Industri 👍 (lite därför jag köpt i Avanza Zero)

- Finans 👍 (dito)

- Sjukvård?

Region?

- Kina räknar jag bort för där kommer jag aldrig köpa.

Som vanligt så är inlägget varken råd eller rekommendationer utan bara mina egna filosofiska tankar.