Fortsätter bygga utdelningsportfölj som nu är uppe i dryga 100 innehav 😲 ja du läser rätt! Helt otroligt att jag hamnat i denna sits men jag tror verkligen på upplägget som jag skrivit om några gånger förut i föregående inlägg och det blir lite som att bygga en egen fond med bara det bolag som jag vill ha. Har hellre 200 än 10 bolag för att få lite sinnesro och slippa tänka på aktier dygnet runt.

I och med denna turn around slipper jag nu fonder som har innehav som Kinnevik, Storskogen, Truecaller, Cint m.fl. samt innehav i branscher som tidiga stadier i läkemedel eller medicinteknik som jag inte förstår mig på vilket även fått mig att börja skala av i AMF Småbolag. Skrev i förra inlägget att jag nog behåller några % som krydda men det blir att sälja av den helt. Kommer även att sälja allt i Xact Högutdelande för att jag har redan det flesta av innehaven som jag vill äga och slipper därmed de två årliga förvaltningsavgifterna på 0,45% och 0,32% och sparar därmed tiotusentals kronor på onödiga avgifter..

Har några mål med denna nya portfölj men kortfattat så vill jag ha bred exponering i många olika branscher och därmed låg (ekonomisk) risk genom många innehav (diversifiering). Eftersom jag har så många bolag blir risken minimal att jag drabbas ekonomiskt av ett enskilt bolag. Inget innehav är/blir större än 2-3% när portföljen är klar inom kort och det flesta hamnar runt 0,5% vilket gör att jag kan chansa lite med några high yield bolag med direktavkastningar på runt 10% för att driva på utdelningarna. Kommer så småningom uppdatera fliken Portföljen när jag känner mig redo och nöjd med allt vad det nu innebär. Siktet är fastställt på 300k per år. Here we go!

Har förut använt mig av Google kalkylark för att hålla koll på utdelningar men gått över helt till Excel och där fungerar det som det ska gällande uppdaterade aktiekurser och dylikt. Nu slipper jag få hela kalkylarket förstört bara för att ett innehav saknar data.. ruskigt irriterande.

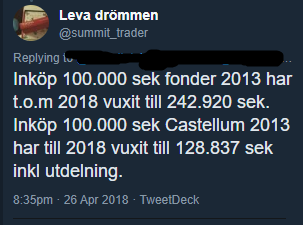

Har sålt allt i Castellum eftersom jag inte tror att gubben Akelius någonsin kommer återinföra utdelning eftersom han har inget behov av det. Kan även hända att han köper ut hela bolaget. För halva summan köpte jag Aker BP och resten blir på eftermiddagen i Enbridge. Med detta så behåller jag den tänkta utdelningen intakt och slipper tappa avkastning i form av utdelningar.

Har mycket pengar vid sidlinjen och avvaktar lite för att se vart vi är på väg.

Vill även säga att jag är på rätt väg med denna nya portfölj och det känns riktigt bra. Har alltid varit en utdelningsinvesterare fast jag strulat med fonder där i mellan några gånger med fina resultat som byggt upp kassan ordentligt.

Off topic:

Åker mycket längdskidor när vädret tillåter och som bäst kanske runt 5-6 mil i veckan. Är bara en hobby amatör så åker mest då det är fint väder så hoppas vädret blir bättre idag innan 14:30 då sprinten drar igång med finalerna.