Hej igen

Några dagar efter mitt förra inlägg H1 2025 så börjar jag lite smått fylla på med nytt textmaterial för en H2:a som avslutar året 2025 samt redovisar hur jag agerat andra halvåret mellan 1 Juli och 31 December.

Jag hoppas att denna gång blir det lite lättare följa mitt lufsande framåt och tänker att jag delar upp texten i månader för enkelhetens skull.

Skriver mesta dels om min utdelningsportfölj.

JULI

Är redan mitten juli och har inte gjort speciellt mycket alls utan har bara återinvesterat utdelningar utan några insättningar.

Amerikanska dollarn ligger på $9,5653 i skrivande stund och jag har fyllt på lite i befintliga amerikanska aktier. Inga nya innehav.

Golden Ocean Group sänkte juni utdelningen till 0,50 NOK/aktie vilket blir ca 2,2% i direktavkastning om det fortsätter med samma utdelning framöver. Kan bli en halvering på innehavet för att öka i mitt minsta innehav Rana Gruber.

Mina egna tankar om börsen nu under sommaren är neutrala och ser inte framför mig värre bull eller bear farhågor. Jag flyter med från sidlinjen och håller lite smått koll på börsen.

Har startat en allvädersportfölj med några fonder som test men mest som ett nyfiket experiment. Om portföljen visar sig fungera väl med låg volatilitet och risk samt godkänd avkastning så är tanken att resten av kapitalet, månadsspar och överbliven utdelning hamnar där som framtida buffert och reskassa.

Skrev i förra inlägget om UNH (UnitedHealth Group) och i slutet av månaden rasade Novo Nordisk 23,11% på en dag och -44,42% ytd vilket får mig att hålla mig borta från läkemedel och sjukvårds aktier for the moment.

AUGUSTI

Upptäckte ett bolag idag som jag tyvärr inte lagt märke till mer än att den funnits ett bra tag i bevakningslistan. Är nog svårt skriva namnet men försök uttala Muenchener Rueckversicherungs Gesellschaft snabbt 7 gånger.

+190% senaste 5 åren anser jag mer än godkänt och finns med i ETFen iShares STOXX 600 Insurance som jag nämnde i förra inlägget. Både aktien och ETFen har en direktavkastning på ca 3,5%.

Verkligen stiltje mitten Augusti. Hittar inga intressanta case.

SEPTEMBER

Har kikat på europeiska försäkringsbolag nu när RSI ligger kring 30 = oftast bra köp och ingångsläge.

- Muenchener Rueck.. Ticker MUV2d

- Hannover Rueck. Ticker HNR1d

- Swiss Re AG. Ticker SRENz

- Allianz SE. Ticker ALVd

- Zurich Insurance. Ticker ZURNz

- AXA. Ticker CSp

- Swiss Life Holding. Ticker SLHNz

Köp:

- Muenchener

- Allianz

- AXA

Även fastighetsbolag är nere på RSI 30:

- Diös

- Nyfosa

- Wihlborgs

- Plazer

Inga köp i fastighet ännu. Avvaktar. Ser lite tungt ut för fastighetsaktier.

Har börjat allokera om amerikanska high yield aktier mot mera normal yield 3-6% för att stabilisera portföljen. Många gånger kan det vara lockande att köpa in high yield på grund av direktavkastningen men det som är mera viktigt för mig är stabilitet dvs. historisk och framåtblickande stabil avkastning och just det är en akilleshäl för high yield vilket inte håller i längden.

Dollarn på 9,35 är inte en rolig nivå för oss som har innehav i dollar. Ner 16% i år. Läste en artikel som jag tyvärr inte minns var men det stod att dollarn kan vara på väg ner mot 8 - 8,30. Hujja

Börsen är fortfarande i stiltje och har svårt att hitta nya case.

Fortsätter allokera om i portföljen. Köper sek och nok. Tagit in 4 norska banker med fin historisk avkastning.

Köp:

- DNB Bank

- Sparebank 1 Nord Norge

- Sparebank 1 SMN

- Sparbanken Öst

Avanza har öppnat upp för handel på London börsen så nu blir det att börja spana där om det är något för mig. Det positiva är att det är ingen källskatt på utdelning vad jag läst mig till men det negativa är utländsk transaktionsskatt 0,5% på varje köp.

Har ökat i befintliga ETF:er som VDIV, FLXD, WTEE.

OKTOBER

Har fortsatt minska USD på 9,50 och ökar på i SEK, NOK och EUR.

Utdelningar på R12 minskar i och med usd/sek och allokering från high yield till mera normala nivåer 3-6% da.

Fyller på i befintliga europa aktier och ETFer.

Ökat på ordentligt i Volvo B på rapportdagen då den sjunk under 246 (kurslarm).

Traton är lite lurig och avvaktar och ser om MA200 på vecka kan vara draglok ner mot 260. Väntar till rapportdagen.

Fear and Greed nere på 23.Tänkte slå till på iShares STOXX Europe 600 Banks men valde att ta in några av fondens innehav istället.

Köp:

- HSBC

- Admiral Group

- ING

- BNP

- ABN AMRO BANK

Samma med iShares STOXX Europe 600 Insurance. Tog in några av innehaven.

Köp:

- NN GROUP

- AEGON

- ASR

- Vallourec SA

Har för många ETFer och kommer att minska ner antalet och fortsätta ta in en del av innehaven istället.

NOVEMBER

Fördelningen mellan aktier och ETFer ligger nu på ca 59/41 men målet är ca 70/30.

Jag kommer behålla mina grund ETFer bara för att komma åt bland annat Schweiz, Spanien, Belgien och Italien eller så skippar jag helt ETFer och tar in fler av innehaven även fast återbetalning av källskatten från dessa länder är horribel. På Avanza får man bara tillbaka 50% från Belgien, 58% Italien, 43% Schweiz och 79% Spanien.

Såg att på Montrose får man 100% från Schweiz och resten likvärdigt med Avanza. +1 på Schweiz. Hittat några intressanta Schweiziska bolag. Kan bli byte till Montrose.

Köp:

- Solid Försäkring

- Elisa

Har lyckats hålla mig från Novo Nordisk. Ska under helgen läsa på mera och komma fram till något beslut. Aktiekursen har i år rasat 53,35% (-72% från toppen) och är nere på augusti botten 290 dkk. RSI är nere på 21. Riktkurser på 270 dkk. Får vi se 230-235 dkk??

Köp:

- V LANSCHOT KEMPEN (VLKa)

- Credit Agricole SA (ACAp)

- Telenor (TEL)

- Sanofi (SANp)

Funderar om Norska konsultbolagen Multiconsult och Bouvet kan vara något att ta in.

PetroTal Corp meddelade 13/11 att dom väljer att tillfälligt avbryta ordinarie kvartalsutdelning på grund av förseningar vilket medförde ett ras på 33%. Som tur väger innehavet bara 0,21% av hela portföljen så det blir sälj på den.

DECEMBER

Köp:

- Valmet

- KPN NV

ÅRET 2025

Avkastning

+2,53%

Året har verkligen varit lite upp och ner och mycket beror på USD/SEK (-16,44% 1 år)

Fördelning

Aktier 89st / ETF 13st

Aktier 60,28% / ETFer 36,22% (pengar 3,50%)

Valuta: USD 33,8%. SVE 18,3%. NOK 10,7%. FRA 9,3%. CAN 4,7%

Nöjd med portföljen i stort. Har några high yield kvar som kommer säljas eftersom.

Utdelningar 2025

Första utdelning för året kom i slutet mars.

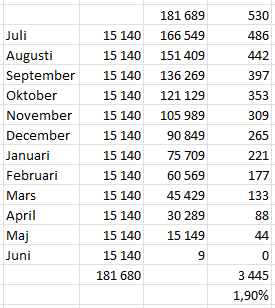

Sammanlagt under året 200 379 kr.

Google kalkylark visar framåtblickande R12 månader 271 731 kr netto efter schablonskatt.

Kredit/Belåning

0 kr = 0%

Andra portföljer:

Allvädersportföljen som består av:

- 43,30%

- Storebrand Global All Countries A

- Avanza Zero

- 31,76%

- AMF Företagsobligationsfond

- AMF Räntefond Kort

- 24,93%

- AuAg Gold Rush

- AuAg Precious Green

Avkastning 7,78% sedan start 2025-07-28

Både i Företags- och Tjänstepensionsportföljen har jag allokerat om 25-30% (i december) till

- AMF Företagsobligationsfond

- AMF Räntefond Kort

- Företag 70/30

- Tjänstepension 75/25

H1 2026 ➡️

Vad kommer hända under H1 2026

Fortsätta:

- återinvestera utdelningarna

- sälja av alla chansposter, småskvättar, osäkra inköp och high yield aktier och dra ner på antal ETFer

- öka i befintliga kvalitets bolag

Målet är 300 000 sek netto i utdelning efter schablonskatt och då är jag nöjd och den får leva sitt egna liv med så lite pill som möjligt.

Annars då

Har kontrakt till sommaren 2026 så då får vi se om det blir (FI)RE light eller fortsatt arbete. Om det blir nytt kontrakt (som det låter) så kommer jag arbeta mera normalt och inte hugga på allt = färre timmar och mera ledigt, kanske till och med en sommarsemester som jag inte haft på några år.

Har gjort nya beräkningar på olika konton (AF, ISK, KF) och om jag räknat rätt så kan det bli att jag flyttar alla portföljer utom utdelningsportföljen till AF konton för att dra ner på ISK, KF skatt. Finns en intressant tråd om konton HÄR. Mer om detta i ett annat inlägg.

Guds frid och fortsatt god avkastning