En 50+ familjepappa från Norrbotten som kommer att pensionera sig lååångt före 55.. eller åtminstone närmare 50. Jag gör varken bolagsanalyser, ger råd eller rekommendationer. Allt jag skriver på bloggen kan ses som min dagbok som ni får en inblick i. Gör alltid din egna analys innan köp eller sälj av värdepapper och kom ihåg att aldrig köpa något bara för att någon annan gör det. Inläggen kan innehålla affiliatelänkar.

måndag 8 november 2021

25k / mån

söndag 21 mars 2021

Hur stor risk med preffar

Ursäkta min okunskap i fråga men hur stor risk tar man om man skulle dela upp en portfölj värd 5 mkr i 1-4 bolag istället för 20-50?

Hur stor är risken att mina pengar försvinner eller går på något sätt förlorade om jag går all in och köper Klövern Pref aktier för 5 mkr?

Eller om jag delar upp 5 mkr i bolag som

- Klövern Pref

- Akelius D

- Sagax D

- Cibus (ingen pref)

Med dessa 4 bolag får man en direktavkastning på 6,43% och en nätt summa utdelningar på 321 500 kr per år eller drygt 26 800 kr per månad netto (36 000 kr brutto) och ingen källskatt att behöva bry sig om.

Ser man tex i styrelsen i Sagax så har VD:n David Mindus 1 192 228 st D-aktier värda nästan 38,2 mkr eller ledamoten Filip Engelbert som har 4 200 000 st D-aktier värda 134,4 mkr.

Eller styrelseordförande Patrick Gylling i Cibus som äger 600 000 st aktier till ett värde av 99 mkr.

Rutger Arnhult som har 655 284 preferensaktier i Klövern värda 209,7 mkr.

Avanza Pension som äger drygt 8 200 000 D-aktier värda 246 mkr.

Visst, preffar och D-aktier drabbas mer av ränteläget än stamaktier samt att utdelningstillväxt är något vi kan glömma bort. Preffar kan bli inlösta men du går inte på något sätt back om du inte köper preffar långt över inlösenkursen. Läser man tex olika finans/ekonomi bloggare så resonerar många att tex Akelius är någorlunda helt ofarlig att äga samt att utdelningen är gode säker. Jag tror inte heller att VD:n David Mindus i Sagax köper D-aktier om det skulle vara en stor risk för att aktierna fallerar på något sätt.

Hur ska man tänka som en vanlig privatinvesterare?

Många utdelningsinvesterare lovordar att ha runt 20-50 innehav för att sprida riskerna och att även diversifiera utanför vår svenska krona men där håller jag inte med. Jag tror detta är något som följt med inom kretsen och många följer det bara för att det är så enligt många. Jag menar det är samma inom fondsparande att man ska börja med en global indexfond vilket säkert är bra för det flesta men har man lite hum om marknaden så väljer man hellre en USA fond istället för en globalfond eftersom globalfonden redan har 60-70% USA eller rent av bara en svensk indexfond.

Om vi tittar fem år bakåt och ser på bilden nedanför så ser vi att Klövern preffen har en avkastning exkl utdelning på 10,13% vilket knappt är godkänt men lägger dit även 19st utdelningar så blir totalavkastningen bättre med sina 43% (om jag räknat rätt). Ingen hejdundrande avkastning men riktigt bra för att vara preffar!

Jag anser inte att man tagit en jätte stor risk om man skulle gjort detta för 5 år sedan men frågan nu är:

- Kan man räkna med att risken är lika liten fem år framåt nu som för 5 år sedan?

Jag kan tycka att risken är större med utländska innehav i och med valutan som går upp och ner samt att du måste ligga ute med 15% av dina utdelningar i tre år om du har Avanza och därmed får du en negativ ränta på ränta effekt. Vilket nummer på underverk är det?

Investerar du samma summa i utländska aktier så får du ett tapp med 15% i tre år (Avanza) på källskatten från utdelningarna vilket resulterar ett tapp på 48 225 kr varje år. I stället för 321 500 kr per år så får du ut 267 750 kr per år.

Något att fundera på för alla!

/Kör hårt men spara hårdare

måndag 7 september 2020

Utdelningsportfölj

Ja du. Nu är det ett tag sedan jag hade en utdelningsportfölj men jag brukar ändå försöka följa med i djungeln och har några bevakningslistor på Avanza som jag fyller på allt eftersom jag får tips från bloggar och Twitter. Har nämnt det tidigare men jag är lite av en smyg utdelningsinvesterare egentligen 😊 men jag är glad över avkastningen jag har fått nu genom teknikfonderna som jag garanterat inte fått från utd aktier. Kan bli läge nu närmare presidentvalet att gå ur teknik eller åtminstone vikta ner för det kan säkert bli väldigt volatilt men även många fina köpmöjligheter.

Nu ska ni inte få för er att jag switchar om redan imorgon utan detta är lite framtida spåning från mig bara..

Vad har vi lärt oss om svenska utdelningsbolag? - Mycket! Allt kan hända så länge sossarna är i regeringen!

Hur ska man tänka framåt? - Det är det svåra! Ska man fortsätta satsa på teknik eller allokera om mot mera "blandat" i väskan? Ska man ha 50/50 aktier och fonder eller bara fonder eller aktier?

För att säkra upp framtida utdelningar så skulle jag nog bygga min aktieportfölj på typ 80% amerikanska och kanadensiska och 20% skandinaviska bolag.

Hur ska man lägga upp fördelningen mellan branscher. Vilka tror vi kommer gå bra förutom teknik?

Hur många % av väskan kan innehålla lite kryddstarkare bolag som GAIN och ARCC med DA över 10%.. Kanske max 5%?

Många branscher går det riktigt trögt för och fortsätter sin resa sakta neråt dag efter dag medans många andra börjar se lite ljus i tunneln och visar lite styrka. Här får man zooma ut för att se helheten i bolagen och försöka gissa sig fram vilka det kommer att gå lite bättre för än sin granne.

Detta är bara ett axplock bolag och ska inte ses som råd eller rekommendationer. Jag kommer framöver att börja bena av bolagen en efter en för att rikta in mig på bolagens totalavkastning, payout ratio, utdelningstillväxt, direktavkastning, framtida utsikter, olika nyckeltal (ROA, ROE mm) med mera för att få ner antalet till runt 30 bolag. Har för tillfället säkert närmare 80-100 bolag i bevakningslistan..

När det gäller svenska bolag. Hur ska man tänka? Ska man satsa mera på stadig utdelning från D aktier eller mera på utdelningstillväxt? Jag har ändå 5-8 år kvar tills jag kastar in handduken och köper en husbil.

Amerikanska

- Realty Income Corp

- Main Street Capital Corp

- Medical Properties Trust Inc

- Community Healthcare Trust Inc

- STAG Industrial Inc

- Blackstone Group Inc

- Abbvie

- Walgreens Boots Alliance Inc

- 3M Company

- Consolidated Edison Inc

- Southern Company

- PepsiCo Inc

- Digital Realty Trust Inc

- Broadcom Inc

- Cisco Systems Inc

- AT&T Inc

- Verizon Communications Inc

- Ares Capital Corp (krydda)

- Portland General Electric

- People`s United Financial Inc

- Travelers Companies Inc

- Discover Financial Services

Kanadensiska

- Royal Bank of Canada

- Canadian Imperial Bank of Commerce

- NorthWest Healthcare Properties

- Transalta Renewables Inc

Skandinaviska

- Cibus Nordic Real Estate

- Akelius Residential Prop D

- Fastpartner D

- Sagax D

- SBB D

- Sdiptech Pref

- ABB

- Pfizer

- Telia

- Fortum

- UPM-Kymmene Oyj

/Kör hårt och spåna vidare

Se inte detta som råd eller rekommendationer. Gör alltid din egna analys innan köp eller sälj på börsen.

söndag 6 januari 2019

Hur lägga upp 2019?

Alternativ 1.

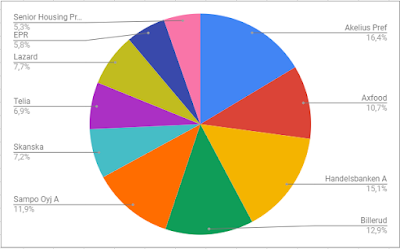

Om jag bara skulle köra på aktier så håller jag på att knåpa ihop en eventuell portfölj som just nu ser ut som nedan. Jag är inte den som har massor av aktier utan jag anser att ett fåtal räcker, runt 10 st. Om man som många andra utdelningsjägare väljer att ha ca 40-50 aktier så tycker jag att det är lika bra att fortsätta enbart med fonder som jag gör idag.

Jag har försökt dela upp bolagen ungefär som jag skulle göra om jag väljer denna investeringsmetod det vill säga:

- Fastigheter

- Dagligvaror/mat

- Bank

- Skog/papper

- Finans/försäkring

- Bygg

- Telekom

- Utländska bolag

- Finans

- Fastighet

Alternativ 2.

Om jag däremot väljer att fortsätta med fonder så håller jag mig till dom som jag redan har. Kan tyckas lite tråkigt men jag har ganska fullt upp med jobb nu eftersom jag valde att köra eget sedan februari 2018 som konsult inom bygg och anläggning.

Jag har även öppnat en företagsägd kapitalförsäkring dit jag kommer att trycka in alla överblivna pengar. Strategin är inte klar ännu vilket alternativ jag väljer.

Fondportföljerna kan ni se i flikarna här ovanför.

/Kör hårt

torsdag 26 april 2018

Fastighetsfond vs fastighetsaktier

fredag 12 januari 2018

XACT HDIV vs Aktier

Jag har som person blivit mycket lugnare med vad som händer på börsen och försöker att behärska mig när börsen sjunker och väljer att köpa istället. Ett mera långsiktigt tänk som jag kommer ha stor nytta av när jag ser att utdelningarna ökar för varje år.

Har börjat granska mera och mera vad jag köper och ser nu att börshandlande fonden XACT Högutdelande är en ETF som jag definitivt vill ha i min portfölj. Jag kommer att börja köpa in den så smått och fortsätta tills den uppnår ca 10 % portföljvikt. Kommer att behålla mina kärninnehav som består av:

- INVE A (20-25%)

- AKEL PREF (10-15%)

- CAST (10-15%)

- SHB A (10-15%)

- SKA B (10-15%)

- (XACTHDIV (10%))

- Gott och blandat (5-30%)

måndag 20 november 2017

Fond funderingar..

söndag 20 augusti 2017

Vecka 33

Jag är lite i en knivig situation med min anställning. Det är så att jag har en projektanställning på ett stort börsnoterat bolag i Norrbotten och den håller på att löpa ut nu till julen. Har inte klart ännu hur det blir efter det. Har anmält intresse till ett annat stort börsnoterat bolag som jag arbetat på tidigare och trivdes jätte bra på. Dom behöver mycket personal till ett stort projekt i Sverige och kommer mest troligt bli bland Sveriges största bygge.

Börsen har backat -5,96% på 3 månader och senaste veckan -0,44%. Mina portföljer tillsammans har backat -0,33% senaste veckan så jag ligger på plus som twitterprofilen Kavastu skulle ha sagt.

Har köpt mycket Skanska och Investor aktier i veckan så nu är Skanska största posten i portföljen på ca 9,1%. Strax före Handelsbanken 7,7%, Akelius pref 7,5% och Investor 5%. Har fortfarande mycket likvider att köpa med om börsen ser ut att backa mera närmaste veckorna. Är obelånad och lär så bli om inte det skulle komma en krasch bom bang ner till 1066 för att väcka Expertdirekt.

Har en del USA aktier som ligger en bit över mitt GAV men på grund av att usd/sek har backat från mina köp på ca 8,50 ner till 8,12 så ligger de på minus.

Håller på att lägga in alla inköp och räkningar i Google docs för varje månad för att få bättre inblick i alla köp vi gör.

Nä nu blir det snart bingen så jag orkar upp i morgon bitti.

/Kör hårt

tisdag 4 juli 2017

Hur bygga upp sin portfölj.

- Large Cap

- Mid Cap

- Small Cap

- First North, Aktietorget eller NGM Nordic.

Sen i varje lista så kan man dela in i olika branscher som nedan, eller valfritt hur man väljer själv att kalla de olika branscherna.

- Dagligvaror

- Energi

- Bank

- Finans

- Fastighet

- Industri

- Informationsteknik

- Bygg

- Tele

- Material

- Sällanköpsvaror & tjänster

Så om jag skulle sätta upp början på min önskeportfölj så skulle den kunna se ut så här. Man behöver inte plocka ut en från varje bransch utan valfritt utifrån bolag man känner till eller är mera påläst på. Tanken med att göra en liknande lista är att man inte hamnar i att man ligger med säg 30-50% av kapitalet i ett enda bolag utan man försöker sprida riskerna så mycket man bara kan. Lite grann som en fond.

OBS: Detta är bara ett förslag hur det skulle kunna se ut så detta är inga rekommendationer. Gör en egen analys alltid först.

/Kör hårt