Tycker det är oroväckande många på X som fortfarande tror att bara det blir lite gladare börs så flyger alla aktier till 2021 nivåer igen. Jag har nämnt det så många gånger förut att uppgången som skedde 2020-2021 var något exceptionellt och ingen garanti att det kommer att upprepas igen. Skyller och tror att detta rally skapades till stor del av noll räntan. Fanns som ingen logik egentligen för Riksbanken att sänka räntan till noll bara för att man kunde det.. så det viktiga nu är att försöka få räntan tillbaka till mera normala vilket inte är noll eller minus!

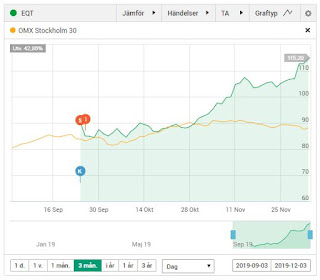

När jag utvärderar bolag för första gången så väljer jag att ta bort uppgången efter Covid och drar ofta en linje som nedan för att se vart landet ligger.

Som vanligt är detta mina egna tankar, så varken råd eller rekommendationer.

Kan ta NIBE bland många andra bolag som exempel.

Säger inte att linjen är varken facit eller helt uppåt skogarna men detta är mitt sätt att se långsiktigt. Andra har andra sätt. Men detta har sparat mig många kronor för att gå in i bolag för tidigt.

Kom och tänka på vanliga fonder (ej ETF) som delar ut . Dom växer inte på träd och just nu finns det ett fåtal som bland annat:

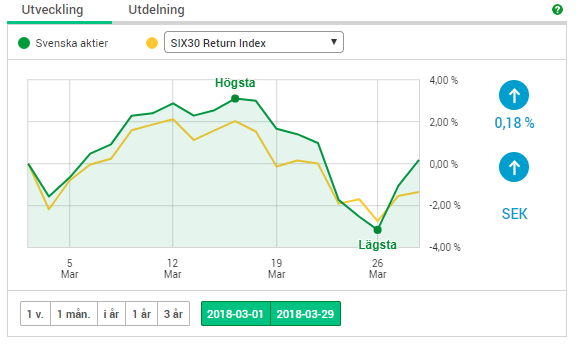

Aktiespararna Direktavkastning B som har en direktavkastning på ca 5,8% Länk. Fonden har 21 bolag med högst direktavkastning vilket tyvärr missgynnar totalavkastningen jämfört med vanliga indexfonder.

Handelsbanken har några stycken indexfonder med en direktavkastning mellan 3,5-4% som slutar på B1.

Global, USA, Europa, Norden, Sverige

SEB Sverige Indexnära B har som målsättning att dela ut mellan 3-4%. Vet inte hur det är med dom andra fondbolagen men SEB beskattar andelsägaren med 30% på utdelningen. Länk

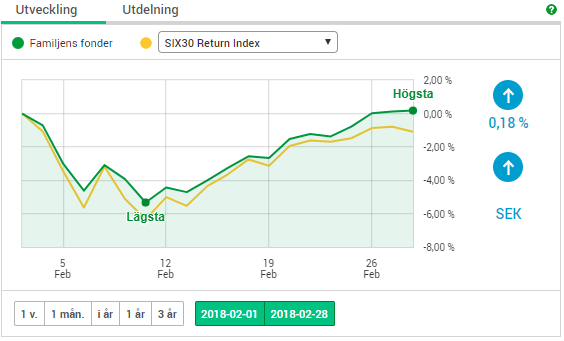

Finns säkert fler fonder än dessa men min fundering började med att indexfonder med utdelning är enkelt om man vill ha utdelning en viss månad. Enkelt att månadsspara, köpa lite då och då och skillnaden mot en ETF är att man slipper extra avgifter/kostnader som courtage och valutaväxlingsavgifter om fondbolaget har sitt säte utanför Sverige.

Nackdelen och skillnaden är att fondförvaltaren tvingas sälja vid en viss tidpunkt/månad för att kunna dela ut pengar till fondandelsägaren. har man tur säljs det vid ett bra tillfälle eller tvärtom.

Det positiva med en fond utan utdelning är att man kan själv bestämma när man säljer. Självklart ingen garanti att det blir bättre sälj utan kan bli sämre.

Jag väljer att sälja själv den dagen då jag behöver få loss pengar samt att jag har 3 års löner på ett sparkonto med ränta så jag slipper sälja när marknaden är sur.

Äntligen fredag vilket innebär att hela familjen kommer hem och samlas för mys under helgen med god mat och dryck.

/Leva drömmen