Har så mycket i huvudet men har svårt att få ut det i ord. Kan vara att jag är lite av en data analfabet som en kompis så fint nämner det..

Läser rätt ofta på forum om FIRE, uttag, 4% regeln osv men vill gärna visa hur jag tänker när det gäller uttag och buffert.

På Nordnet kan man fint ändra så grafen visar utvecklingsbaserade färger under inställningar Linje vilket jag gillar eftersom det blir rött när fonden är på minus och grönt på plus.

Ska försöka på ett exempel.

När man kommit i mål vad gäller FIRE så tänker jag på ett ungefär så här gällande uttag.

Börjar varje FIRE år på 0 dvs portföljen (fonden) börjar varje år på 0 och man utgår från det varje år.

Visar som exempel indexfonden Länsförsäkringar Global som många äger och rekommenderas varmt av dom flesta.

Ser man på 6 mån

(tänk 1 år) bilden nedan så ser man vad jag är ute efter dvs det röda då fonden är på minus

(för året). Ser nu att man inte kan välja på Nordnet att visa datum till datum som på Avanza vilket förkastar hela mitt tänk men ska försöka få ut det jag vill och hoppas ni förstår.

Bild nedan. Om vi väljer tex året 2020 och du behöver göra uttag från portföljen så är det inte det bästa man gör när man nallar och säljer då fonden är på minus för året även fast metoden ska funka enligt typ Monte Carlo studien.

Torsdag 27 februari (nedan bild) är dagen då fonden går under nollan och hamnar på minus för året och först 12 oktober innan den åter var på plus. Om man planerat göra uttag mellan dessa datum så ska man försöka styra det till bufferten är min tanke och speciellt detta året då en pandemi bröt ut vilket var svårt att förutse. Självklart var det inte många som visste hur länge detta skulle pågå men jag vill säga att det är aldrig fel i att man har en buffert för dåliga år.

Bild nedan. Ett nytt år och man börjar på noll. När fonden åter är på plus så fyller man på sakta men säkert bufferten med det pengar man lånade under året innan och har man turen som under 2021 så är det inga problem med återbetalningen till bufferten.

Denna metod är säkert inte så vanlig vad jag läst mig till eftersom jag inte läst någon annan beskriva på någorlunda samma sätt.

Kör man 4% regeln och 100% aktier så finns inte denna marginal eftersom buffert inte finns med på spelplanen. 90/10 eller 80/20 däremot där man använder 10-20% av kapitalet i tex sparkonto, räntor dvs buffert så kan man göra på liknande sätt som jag kommer göra.

Vad som är bäst och mest kapitalbevarande är svårt säga men många studier säger att 100% aktier ska räcka typ i 30 år innan kapitalet är slut vilket räcker gott och väl för mig. Med min metod tror jag att jag kommer ha kvar mera pengar efter 30 år eftersom min metod minskar förlusterna i portföljen eftersom jag inte säljer fondandelar då fonden är kraftigt minus. Med min metod slipper jag sälja fondandelar under dåliga år.

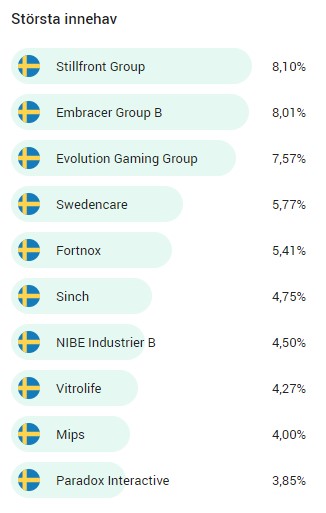

Bilden överst har en CAGR på 14,35% sedan start 2013-06-10 så marginalerna är på vår sida att portföljen existerar även efter 30 år inkl uttag.

Bilden nedan visar avkastning per år sedan start. Minus år 2018 med -0,8% och 2022 med -8,07% så om jag hade gått FIRE 2013-06-10 vid fonden start så hade jag knappt behövt använda bufferten 2018 men däremot 2022.

Så då lyder frågan egentligen:

-Hur mycket buffert behövs?

Har vi för mycket buffert i våra portföljer i form av sparkonto och räntor. Är vi på tok för försiktiga?

Låt oss säga att vi startade FIRE resan vid fondens start 2013-06-10 med 3 000 000 kr och 100% exponering i denna fond. Siffrorna i tabellen kan variera beroende på när man väljer att göra uttag men tabellen visar på ett ungefär.

Tänk på att alla siffror i inlägget är historiska siffror så ingen garanti för framtida avkastning.