Hej på dig

Vad har jag gjort senaste veckorna då?

Förutom att jag arbetar på som vanligt så har jag betat av ett stort antal utdelningsaktier som jag har i mina bevakningslistor samt screenat på Seeking Alpha, MarketScreener, finviz.com, Börsdata efter fler potentiella utespelare som kan ta plats i en framtida trupp.

Jag är inte super kräsen på något sätt men för att jag ska må bra och sova gott så har jag några kriterier:

Första femman (mörk grön)

- Största innehaven procentuellt i portföljen

- Positiv utdelningstillväxt

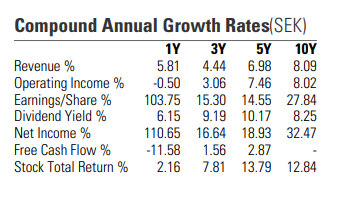

- Positiv CAGR över tid (historiskt) och framåtblickande (Se bild)

- Ju lägre DA desto högre utdelningstillväxt

- Direktavkastning runt 2 - 3%

Andra femman (mellan grön)

- Positiv utdelningstillväxt

Tredje femman (ljus grön)

- Minsta innehaven procentuellt i portföljen

- Lite mera high yield för att piffa till utdelningarna

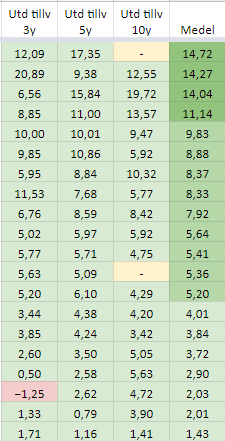

Exempel på några bolag med positiv Utdelningstillväxt senaste åren enligt data från Seeking Alpha.

Med denna uppbyggnad av femmorna och utespelare kommer jag ha en portfölj som jag kommer att kunna ge vidare till mina barn och veta att den är trygg. Har nämnt det förut men ju större portföljen blir desto mer kommer jag vikta över mot första femman vilket kommer bli i olika steg. Till exempel när tjänstepensionen börjar ticka ut pengar men även då allmänna pensionen kickar igång vilket är om en herre jösses många år.

Det finns ändå en hel del gobitar, over there, på andra sidan pölen och jag skulle lätt kunna ha 100 bolag i portföljen med fin och stadig utdelningstillväxt utan problem men kommer att hålla mig till en mycket lägre siffra än så.

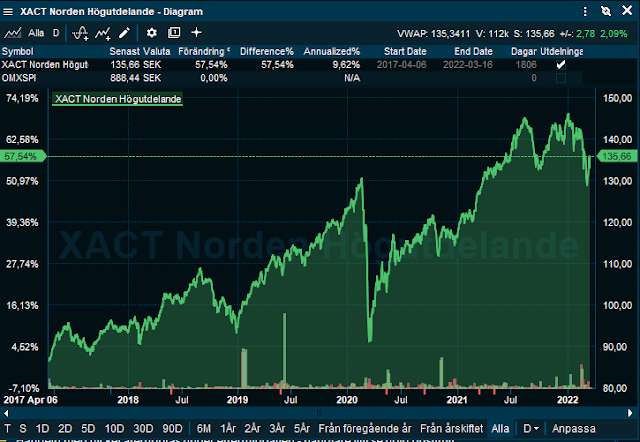

Har faktiskt redan börjat smyg köpa och kommer fortsätta med det. Jag har min framtida tro på att utdelningsaktier kommer få lite revansch och gå bra under 2022 och framåt så jag har tagit beslutet att jag kommer switcha över mot utdelningsaktier mer och mer under året.

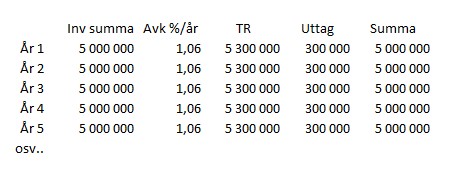

Jag kan fortsätta med fonder vilket jag egentligen vet är bäst avkastningsmässigt men vill inte bli beroende av när i tid jag måste planera sälj och hur mycket varje gång beroende av marknaden. Visst kan jag ha en buffert på ett eller två år för att slippa sälja på botten men med utdelningsaktier får jag en "bestämd" summa utdelningar varje månad och slipper därmed sälja andelar eller aktier.

Detta beslut är inget nytt utan jag har bara väntat på dagen då jag tar beslutet och det blev nu lite tidigare än planerat.

Om det är någon som undrar om jag sålt allt nu i värsta dippen.. Ni kan vara lugna. Tur, flax eller skicklighet, kalla vad man vill, men precis som i feb 2020 så fick jag samma känsla och sålde av delar av portföljen första veckan i januari eller om det var för att säkra av 2021 vinsten och det är den jag köper nu av. Med facit i hand skulle jag sålt ALLT! Jag har länge och många gånger nämnt att detta rally kan inte fortgå i detta tempo utan alla bolag som rusat med en formation av en hockeyklubba måste komma ner för att hämta andan och det är det vi får se nu.

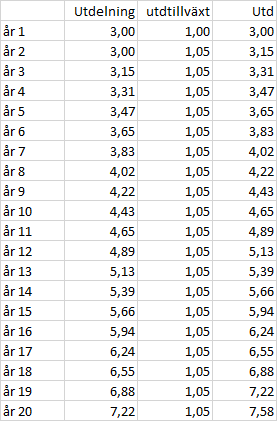

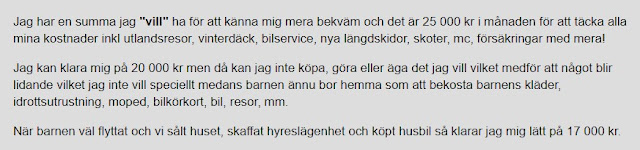

Jag förväntar mig att börsen blir lite mera munter nu i mitten/slutet Q122 då många bolag börjar dela ut och då kommer jag sälja av för att öka på utdelningsaktier under året. Just nu i skrivande stund visar kalkylarket 83 657 kr / år i utdelning och när resterande värdepapper är sålda och investerade så kommer jag nå en utdelning på ca 231 550 kr / år eller ca 19 300 kr / månad. Är inte nöjd där utan mitt mål är fortfarande 25 000 kr så antingen måste jag öka på direktavkastningen eller bara fortsätta trycka in mera dineros. Jag fortsätter med det senare eftersom jag kommer att arbeta minst ca 2 år till med mina fasta kontrakt som jag har via företaget samt att jag vill ha låg direktavkastning i portföljen och därmed minskar jag risken på framtida utdelningssänkningar.

Jag är en av många som tycker annars att Investor är en aktie man skulle kunna vara ALL IN i for ever men tyvärr så är direktavkastningen lite för låg för mig för tillfället så den kommer ryka likaså Lundberg och Hexagon. Skulle Investor däremot idag haft runt 3% i direktavkastning och med stigande utdelningstillväxt skulle jag utan att tveka ha Investor som största innehav eller kanske rent av det enda innehavet. Med dagens DA och 5% utdelningstillväxt så tar det 11 år innan Investor når en DA på 3,3% eller 6 år med 10% tillväxt. Är man däremot inte brydd om utdelningar så är Investor den bästa enligt mig och till och med bättre än många indexfonder med tanke på totalavkastningen över tid.

Ordet RE är lite suspekt och inget jag suktar efter egentligen eftersom jag kommer nog aldrig sluta helt och hållet utan företaget kommer jag alltid fortsätta med och arbeta bara då jag vill och känner för det. Det är just det som är det bästa med att vara företagare. Jag bestämmer helt enkelt precis allt själv som: när jag vill arbeta, hur ofta och hur länge. Jag kan tex välja att bara arbeta på sommaren (juni - aug) och vara utomlands hela vintern. Enkelt! och lite därför jag förespråkar att innan någon går fullt FIRE och ber alla chefer dra åt pipsvängen starta företag för att ha möjlighet att gå in och arbeta då och då om man vill eller bara för att man blir uttråkad av att sitta hemma.

Följer några på Twitter som idag är redan FIRE men tycker de ojjar sig alldeles för ofta och inte kan göra det de vill på grund av något eller någon? Vad har man då för glädje av FIRE? Är man FIRE ska man väl kunna göra precis det man vill och när man vill som tex fara ut och resa i veckor, månader eller bara vara utomlands på vintern för att åka skidor, bergsvandra, spela golf, surfa, yoga, meditera eller cykla runt på Mallis som många av mina bekanta gör årligen. Vill jag fara till Thailand och surfa i en månad så gör jag det för vi är ju ändå 2 vuxna. Bara för att man är ett par så behöver man inte vara som siamesiska tvillingar och göra precis allt tillsammans hela tiden. En del kanske har delad vårdnad vilket kan krångla till det men allt går att lösa. Du kan säkert åka på några 3 veckors resor då och då om du har ett snällt ex. Det flesta har sina föräldrar fortfarande i livet som kan hjälpa till och även syskon. Jag gillar inte att många ser bara hinder framför sig. Man kan åka i perioder var för sig eller hela familjen på kortare resor. Jag förstår inte varför någon vill nå FIRE och bara sitta hemma och göra allt samma som om man fortfarande arbetade. Allt går att lösa!

Ursäkta utsvävningen

Jag tycker att vi alla gasar på lite extra och ökar sparandet ännu mera för snart är denna skit pandemi förkylning bort blåst och då blir vi alla mera glada och lyckliga och allt blir lite som vanligt igen.

Nu kör vi!