Den ständiga frågan för många som vill investera på börsen vare sig det är via aktier eller fonder är.

- Vilka aktier eller fonder ska man ha för att vara nöjd och täcka in det branscher och regioner man vill ha?

Det är nog ingen tyvärr som har facit på frågan.

Jag ska utgå från mina egna tankar och funderingar på hur jag vill bygga upp min fondportfölj. En portfölj som ger mig en stadig avkastning och som jag kan koppla bort tankarna från och låta portföljen sköta sig själv med automatiska insättningar och köp (om jag vill).

Fonderna är inte i någon speciell ordning utan jag har valt fonder utifrån min egna portfölj, mina bevakningslistor och fonder som jag skulle själv kunna ha i portföljen. Fonderna ska självklart ha en bra historik och jag begränsar antalet till max 3 fonder / punktlista. Har använt mig av Avanzas fondsida så en del fonder kan hamna i andra regioner eller branscher beroende på hur jag, Avanza, Nordnet eller fondbolagen ser på sina fonder. Väljer inte heller att skriva ut förvaltningsavgiften eftersom det skiljer åt mellan Avanza, Nordnet och SAVR mm. Dessa fonder är bara ett urval och det finns så klart massor av andra fonder som är likvärdiga.

Fördelning mellan fonder

Hur ska man tänka när det kommer till fördelningen mellan regioner och branscher?

Det rätta svaret bör vara att det är världsläget och marknaden som bestämmer men det svåra är att pricka in det tidsmässigt och att välja rätt fonder. Jag själv försöker följa marknaden och allokerar om ibland fondernas fördelning men om jag gör rätt eller fel får tiden utvisa. Tiden i marknaden är oftast att föredra än att försöka timea marknaden.

Man får själv försöka hitta en bra fördelning som känns rätt och det man tror på. Söker man i fondlistan på Avanza så finns det 1325 fonder att välja mellan och på Nordnet 1639 fonder så det finns en hel del. Det jag saknar är en fond som följer NASDAQ 100 index.

När ni börjar leta fonder så fastna inte i att vissa fonder har höga avgifter utan det viktiga är att komma ihåg att när ni ser på fondens graf och avkastning så är det inklusive den årliga förvaltningsavgiften det vill säga att inga andra avgifter tillkommer.

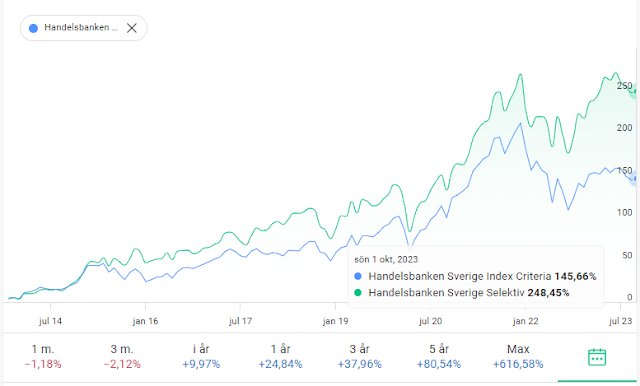

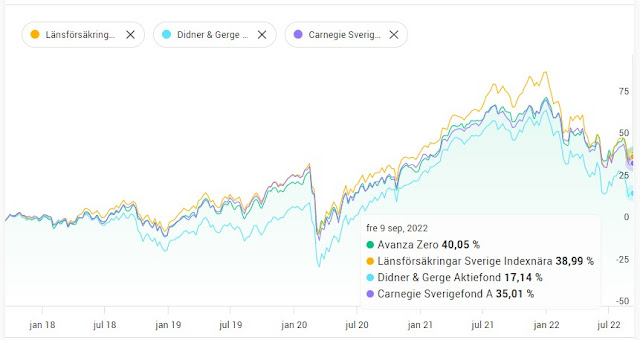

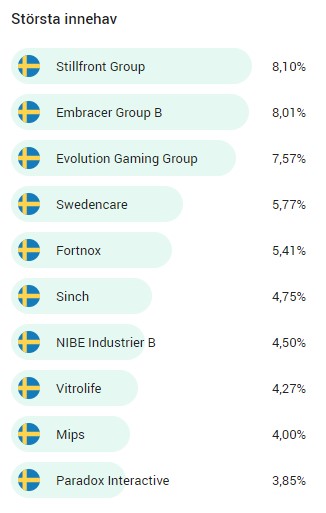

Ett exempel. Avanza Zero är en fond med 0% i förvaltningsavgift som avkastade 7,40% under 2020 jämfört med en fond som Handelsbanken Sverige Tema med en förvaltningsavgift på 1,10% hade en avkastning på hela 40,14%. Ett bevis på att man inte ska stirra sig blind på avgifter. Båda fonderna följer nästan samma index och har stora large cap bolag bland topp 10 innehaven men den aktiva fonden har friheten att fördela kapitalet fritt mellan innehaven som förvaltaren tror mest på samt att ha möjligheten att ta in bolag som Embracer, Stillfront, Storytel och Paradox som en indexfond inte har. Inte en helt rätt jämförelse men ni förstår!

Men hur ska man fördela fonderna!?

Jag håller faktiskt själv på och filar på mina framtida utespelare och det är väl lite därför jag började skriva detta inlägg. Min portfölj innehåller idag 13 olika fonder vilket är rekord för mig och alldeles för många eller rent av helt perfekt.. Egentligen vill jag helst ha 5-6 fonder men ju mer jag grottar ner mig så hittar jag intressanta fonder och tar in dem för en utvärdering. Jag lägger in alla fonder i ett excel dokument och jämför på historisk data, fondförvaltarens "track record", vilka index fonden följer och vilka jag tror kommer att förvalta mina pengar på bästa sätt.

Sen får man väga in funderingar som:

- Hur länge kommer fonder som Hållbar Energi toppa bland alla listor?

- Ska man ta in mera guld, silver?

- Kommer det någon eller är vi redan i en sektorrotation?

- Är det färdigt för tech?

- Kommer Europa eller Asien bli nästa vinnare?

Som ni läser så finns det en hel del att fundera på och nu med allt hemma arbete framför datorn så blir det alldeles för mycket av denna typ av funderingar vilket inte är bra i längden. Lätt att man tvillar bort sig helt och glömmer bort det enkla.

Åter till fördelning. Är man en någorlunda nybörjare så bör man ha indexfonder som största delen i portföljen och eventuellt krydda med en investmentbolagsfond alt en aktiv fond och småbolag. En bra start och ett bra val kan vara att ha:

- 60% - 80% indexfonder

- 10% - 20% aktiva fonder alt investmentbolag

- 10% - 20% småbolagsfonder

Indexfonderna kan man bryta ner i att man har tex 20% i varje region.

- 20% Sverige

- 20% USA

- 20% Europa

- 20% Global

- 20% EM/Asien

Är man lite mera varm i kläderna och vill ha lite mera klös i portföljen så kan man byta ut helt eller delar av indexfonderna till aktiva fonder eller någon branschfond.

- 20% indexfonder

- 20% aktiva fonder

- 20% investmentbolag

- 20% småbolagsfonder

- 20% branschfonder

Eller helt enkelt precis som du vill och det du känner dig bekväm med. Det finns nämligen inga rätt eller fel.

Fonderna i inlägget är inga rekommendationer utan det finns massor av andra likvärdiga fondbolag som har liknande fonder som i inlägget. Ta dig tid och läs på ordentligt och jämför fondbolagen sinsemellan innan du bestämmer dig för att trycka på köpknappen.

/Kör hårt och spara hårdare