En 50+ familjepappa från Norrbotten som kommer att pensionera sig lååångt före 55.. eller åtminstone närmare 50. Jag gör varken bolagsanalyser, ger råd eller rekommendationer. Allt jag skriver på bloggen kan ses som min dagbok som ni får en inblick i. Gör alltid din egna analys innan köp eller sälj av värdepapper och kom ihåg att aldrig köpa något bara för att någon annan gör det. Inläggen kan innehålla affiliatelänkar.

Visar inlägg med etikett Nordea. Visa alla inlägg

Visar inlägg med etikett Nordea. Visa alla inlägg

måndag 4 maj 2020

Utmaning April!

Tjoooh

Hur många av er utdelningsinvesterare törs göra en utmaning mot mig som investerar enbart med fonder?

Jag redovisar varje månad hur fonderna avkastat 1 månad samt YTD.

Rubrik på inlägget ska vara "Utmaning April!" osv.. fram till December månad slut.

Jag kan tänka mig att utmana er bloggare till att börja med eftersom det är lättare att visa med bilder för att minimera fusk samt som en rolig grej så här i corona tider.

Vi gör som jag att vi alla lägger ut en bild vid varje månad slut från tex Avanza, Nordnet, NDA, Swedbank eller vad ni nu har.

Många kommer säkert att fuska på något sätt för att öka på totalavkastningen men det är upp till var och en att vara ärliga. Ni ljuger bara för er själva i sådana fall.

Gör en tabell i Excel som liknar denna.

Alla lägger även in varje månad en bild på månad och YTD.

Månad

YTD

Det borde räcka så. Hoppas ni utmanar mig.

/Kör hårt och spara hårdare

Labels:

Aktier,

Avanza,

Fonder,

indexfonder,

Nordea,

Nordnet,

Swedbank,

utdelningar,

utdelningsinvesterare,

Utmaning

måndag 2 september 2019

Sampo

Det kanske låter värre än vad jag menar med första raden.. Annars är Sampo en jätte populär aktie bland många svenskar närmare 10067 ägare vid skrivande stund.

Sampo har som många andra aktier dalat på sistone och vad det beror på kan jag inte uttala mig om. Kan eventuellt bero på utdelningen av Nordea aktier som marknaden inte gillar.

Jag ser oftast bara på grafer och siffror när det gäller aktier. Sampo har sedan toppen i Januari 2018 då aktiekursen stod på runt 48,6 EUR rasat neråt i kurs och nu idag står den på 36,12 EUR. Ser på Twitter att många köper nu och hoppas att den ska snart vända sin resa uppåt igen men det är tyvärr ingen som vet om den någonsin kommer att stiga upp mot 45-50 EUR.

Sedan Januari 2018 har Sampo delat ut 2 st utdelningar på 2,6 och 2,85 det vill säga 5,45 EUR. Price Return har gått ner med -25,7% och Total Return -14,7%.

Köpte du in dig istället på toppen Apr 2015 då aktiekursen låg på 49,40 så har du kammat hem 5 st utdelningar på sammanlagt 11,85 EUR så ligger du på +3,6%...

Vad jag menar är att OM du köpt in dig i Sampo senare än Apr 2015 så är dina investeringar i Sampo lika med +-0 om du stödköpt både på botten och toppen tills idag. Det är aldrig någon självklarhet att hög utdelning skapar hög totalavkastning. Köpte du istället slutet 2011, början 2012 så har du verkligen gjort en fin resa i Sampo. Grattis!

Men så ser verkligheten ut för nästan alla vare sig du är aktieinvesterare eller fondinvesterare. Man köper oftast när man har pengar över eller då man skjuter in månadssparandet och det är svårt att tajma marknaden.

Om vi ser på grafen nedanför så visar Sampo styrka och har en fin trend som pekar uppåt sedan 2009.

Om vi zoomar in lite så kan vi se på grafen nedanför mera att Sampo har tappat lite fotfäste och trenden visar istället neråt. 2 st Death Cross sedan Jan 2018 toppen. En äkta death cross är när både MA 50 och 200 pekar neråt och 50 krossar 200 linjen uppifrån. Jag hoppas verkligen att Sampo börjar snart stiga igen men som marknaden är nu så kan den testa låga 34 EUR inom kort.

Jag själv är intresserad av att köpa fonden Evli Finland Select där Sampo är ett stort innehav men väntar en stund tills vi ser att marknaden börjar visa lite mera styrka. Som jag skrev i förra inlägget så väntar många på en oktober botten innan julnisse rallyt drar igång. Vi får se!

Annars så låter jag alla mina fonder gå på sparlåga nu innan jag börjar köpa mera. Ingen ide´ just nu för en massa köp. Jag avvaktar.

Det enda jag köper nu är lite bear mini futures för att hedga huvudportföljen.

Lycka till alla!

/Kör hårt och spara hårdare

Labels:

Aktiefonder,

Evli,

Fonder,

Nordea,

Sampo,

total return,

totalavkastning

tisdag 13 augusti 2019

Innehav i utdelningsportföljer..

Jag kan vara lite provocerande ibland när det gäller jämförelser mellan aktier och fonder men jag har svårt ibland att vara tyst och inte skriva ut det jag går så ofta och tänker på. Jag vill investera i det tysta genom att vara så lite som möjligt involverad i själva investeringen. Jag vill att det ska vara så smidigt och lugnt som möjligt. Jag vill kunna slappna av när börsen surar till som nu de senaste månaderna. För att jag ska kunna slappna av och sova gott så investerar jag enbart i fonder. Jag roade mig nu på förmiddagen och se vad många bloggare har för innehav speciellt de som lever eller snart kommer att leva på sina utdelningar. För att kunna leva på sina utdelningar utan att ha flera tiotals miljoner så måste många ha riskbolag i form av bolag med hög utdelning. Många av dessa bolag har de senaste åren gått riktigt dåligt.

Här är bara några bolag som har en direktavkastning på minst 5% och som finns i många utdelningsportföljer:

Här är bara några bolag som har en direktavkastning på minst 5% och som finns i många utdelningsportföljer:

- Ocean Yield

- Inwido

- Net Ent

- NDA

- SHB

- SJR

- Resurs

- Kindred

Vad jag upptäckte med många av dessa bolag är att om du började din investeringsresa kring 2013 så är aktiekursen på ungefärliga samma nivåer då som idag. Det du tjänat på denna resa är ca 5% utdelningen varje år. Om du lägger på 5% utdelning varje år så är totalavkastningen ca 38% sedan 2013 (SHB A). En vanlig indexfond (SEB Sverige Indexfond) har stigit under samma period inkl utdelning ca 107%.. Det är just detta jag inte riktigt förstår varför många fastnar i denna utdelnings hets på högutdelande aktier. För dessa aktier går inte bra helt enkelt om du inte säljer när det stigit i dina ögon orimligt mycket eller är högt värderade. Många av dessa aktier har rasat ca 50% senaste åren som ni ser på graferna nedanför.

|

| Clas Ohlson |

|

| Inwido |

|

| Net Ent |

|

| Nordea |

|

| Handelsbanken |

|

| SJR |

|

| Resurs |

|

| Kindred |

I juni skrev jag ett inlägg där jag ville att ni som har utdelningsportföljer gör en jämförelse mellan eran portfölj och en indexfond eller en småbolagsfond beroende på vad ni har för innehav. Jag tror fortfarande att många av er skulle tjäna på att bara äga fonder istället.

Jag tror även att denna hets som finns bland annat på twitter där alla ska ha en utdelningsportfölj som helst avkastar en summa varje månad. Redan där känns det fel. Läste i veckan att många försöker febrilt söka efter aktier som delar ut massa % da och helst delar ut varje månad... varför. Jag tycker att det ska inte spela någon roll om du bara får 4 utdelningar under 12 månader för det är ju hela summan du ska leva av. Hur gör du om du inte lycka få ut dina 10 papp en viss månad.. då blir det skorpor... Nä så ska det inte vara. Många får de mesta utdelningarna under april och maj månad och man behöver inte ta ut allt för det ska ju räcka hela året. Så det så! En liten fördel med att ta ut 4% från fonder är att man kan välja att ta ut varje månad, kvartal, halvår beroende på hur index rör sig. När index är glad kan man ta ut lite mera/oftare och tvärtom. Sen har väl de flesta en liten buffert och leva av om index skulle rasa ofantligt mycket en period.

Tack för idag.

/Kör hårt och spara hårdare

Labels:

Aktiefonder,

avkastning,

Fonder,

Handelsbanken,

Inwido,

Kindred,

Netent,

Nordea,

Ocean Yield,

Resurs,

SEB Sverige Indexfond,

SJR

måndag 15 april 2019

Sanningen om utdelningsaktier..

Vill bara vädra en grej som jag ofta tänker på.

Läser väldigt ofta på twitter och andra sociala medier att det är utdelningsaktier man ska hålla på med om man vill leva på utdelningar i framtiden. Ja det är sant, men om man vill komma fortare upp i en större summa pengar för att börja med utdelningsaktier så borde man köra på lite som Kavastu tycker jag. Jag menar att man ska nog inte ha så bråttom med själva delen utdelningar i början utan egentligen så ska man nog köra på med aktier som har en stor utvecklingspotential och som växer i värde så att din pengapung växer så att du kan köpa utdelningsaktier senare i livet när du väl börjar med den delen.

Många av de kända inom branschen har utdelningsaktier vilka inte riktigt stiger så mycket i värde utan har bara en hög utdelningsandel. Ta tex preffar som har en relativt hög utdelning men själva aktien stiger inte värst mycket vilket innebär att själva utdelningen står för dessa 5%/år som är ganska vanligt med preffar.

Om vi tittar på ett axplock av aktier som jag känner till och som stigit mest på 1 år med låg utdelning:

Läser väldigt ofta på twitter och andra sociala medier att det är utdelningsaktier man ska hålla på med om man vill leva på utdelningar i framtiden. Ja det är sant, men om man vill komma fortare upp i en större summa pengar för att börja med utdelningsaktier så borde man köra på lite som Kavastu tycker jag. Jag menar att man ska nog inte ha så bråttom med själva delen utdelningar i början utan egentligen så ska man nog köra på med aktier som har en stor utvecklingspotential och som växer i värde så att din pengapung växer så att du kan köpa utdelningsaktier senare i livet när du väl börjar med den delen.

Många av de kända inom branschen har utdelningsaktier vilka inte riktigt stiger så mycket i värde utan har bara en hög utdelningsandel. Ta tex preffar som har en relativt hög utdelning men själva aktien stiger inte värst mycket vilket innebär att själva utdelningen står för dessa 5%/år som är ganska vanligt med preffar.

Om vi tittar på ett axplock av aktier som jag känner till och som stigit mest på 1 år med låg utdelning:

- MIPS, direktavkastning på 1,83%, stigit ca 183%

- Beijer Electronics, da på 0,87%, stigit ca 113%

- CellaVision, da på 0,51%, stigit ca 104%

- Enea, da på 0%, stigit ca 88%

- Bure Equity, da på 1,2%, stigit ca 76%

- Vitrolife, da på 0,38%, stigit ca 75%

- Sagax, da på 1,16%, stigit ca 67%

Alla dessa läser man nästan dagligen om på twitter. Det kan inte vara fel att gå den här vägen först innan man börjar satsa fullt ut på utdelningsaktier.

Säg att du köpte för 100´ i dessa bolag så växte dessa 700´ till ca 1,4 miljoner på 1 år... exkl utdelningar.

Jag säger inte att detta är enkelt på något vis utan vill bara visa att man ska nog inte ha så bråttom med att köpa bara aktier med hög utdelningsandel.

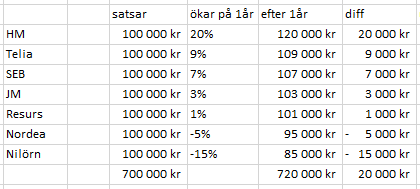

Om vi vänder på steken och jämför vanliga aktier med hög utdelning:

- HM, da på 6%, stigit med 20%

- Telia, da på 5,82%, stigit med 9%

- SEB, da på 7,2%, stigit med 7%

- JM, da på 6,7%, stigit med 3%

- Resurs, da på 5,91%, stigit med 1%

- Nordea, da på 9,3%, stigit med -9%

- Nilörn, da på 5,28%, stigit med -15%

Många av dessa aktier är populära bland utdelningsjägare.

Säg att du köpte för 100´ i dessa bolag så växte dessa 700´ till ca öhhhh 720 000...va! Det är tyvärr sant.

Om vi lägger dit utdelning så blir siffrorna förhoppningsvis lite bättre... näääh

Detta är tyvärr sanningen för många som jagar efter utdelningsaktier med hög utdelning men tyvärr så stannar tillväxten helt och hållet att stiga.

Jag skulle gärna vilja ha mera tid och kunskap för att kunna grotta ner mig i om aktier men tyvärr så finns varken eller. Jag kommer att fortsätta köpa fonder för mina 10´ i månaden och hoppas kanske senare i framtiden att jag börjar köpa utdelningsaktier eller inte.. tiden får visa.

/Kör hårt och spara hårdare

Labels:

Beijer,

Bure Eguity,

Cellavision,

Enea,

HM,

JM,

Mips,

Nilörngruppen,

Nordea,

Resurs,

Sagax,

SEB,

Telia,

Vitrolife

Prenumerera på:

Kommentarer (Atom)