Några anledningar varför jag har över 140 bolag i portföljen är (1) diversifiering men även (2) buy and hold. Ser ofta bilder på sälj pluppar i mina egna grafer men även på Twitter nästan dagligen. Ofta en text eller en tanke som säger -skulle aldrig sålt! Vi är många som tänker så men vi kan även ha tur att vi sålde just där men det är av en annan anledning.

Utan att ha läst 30 finansböcker så vet jag att hjärnan är inte att leka med. Den är väldigt speciell och är inte alltid rationell. Ett hjälpmedel till buy and hold är att ha en bred portfölj med många innehav. Jag har det problemet att om jag ser att en aktie går 10, 20, 30% så börjar det klia i fingertoppen och tankar dyker upp som -skynda ta hem vinst! och oftast, 9/10 gånger skulle man inte ha sålt.

Har man få eller många innehav så blir uppgången i % samma i aktien men i kronor blir det lägre ju fler innehav dvs lägre fördelning per innehav i portföljen och därmed kan man lura hjärnan till att behålla aktien. Så är det för mig i alla fall och därmed min nya strategi med många innehav och lättare med buy and hold.

Är man duktig på att hålla hjärnan i styr så kan en smal portfölj vara att föredra med tanke på intjäning av pengar men då måste man ha en hjärna av stål som inte påverkas av volatilitet i marknaden och tron på bolaget.

En tredje anledning är att jag slipper hålla koll på alla +140 innehav och ser portföljen mera som en indexfond som sköter sig själv. Har man bara gjort läxan innan köp så kan jag slappna av. Har du en någorlunda jämnviktad portfölj så är varje innehav ca 0,7% av portföljvärdet.

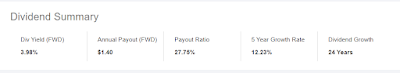

La ut en bild på Twitter som visar vad jag gillar för typ av bolag och vad jag letar efter och då kan det se ut som nedan.

Glad påsk 🐣🐤🐥