Tjooh

Ingen som följer mig kan ha undgått att jag gillar att göra jämförelser mellan aktiva fonder och indexfonder. Det kan låta tjatigt men jag gillar inte att förlora pengar eller rättare sagt möjlig avkastning över tid. Jag har skrivit många gånger att indexfonder är det bästa för de flesta och det kan många hålla med mig om. Men har man lite mera intresse om fonder och aktier så kan man få mera avkastning med aktiva fonder vs passiva indexfonder.

Visst kan det vara lätt att man fastnar i tänket om förvaltningsavgifter som egentligen enligt mig har mindre betydelse om man är lite mera aktiv på börsen. Är man däremot mindre brydd så är indexfonder med låga avgifter bra.

Nackdelen enligt mig med indexfonder är att de flesta fondbolag följer i stort sätt samma index och har typ 500 - 2000 innehav i sina portföljer och då är det faktiskt svårare att överprestera de olika indexen som fondbolagen följer.

Fördelen med aktiva fonder är det motsatta. Många har ca 30 - 60 innehav och därmed en mera koncentrerad portfölj vilket då leder till att dessa fonder har större möjlighet att överprestera olika index.

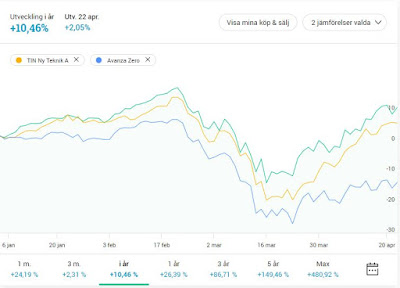

Även fast man valt att vara mera passiv genom indexfonder så kan jag tycka att man kan med gott samvete ta in en teknikfond eller två och därmed ha större möjlighet att öka på sin avkastning avsevärt. Positionen behöver inte vara större än några % av EK för att inte "riskera" för mycket eller att behöva känna sig orolig över valet. Ser man 1-5 år bakåt i tiden så har dessa aktiva teknikfonder överpresterat alla indexfonder med en låg risk. Ser man även på innehaven så kan man faktiskt se att det 10 största innehaven finns oftast med i både indexfonderna och de aktiva teknik fonderna. Det som är största skillnaden är att fondförvaltaren gör aktiva val och väljer att ta in de bolag som hen tror på kommer att ge bäst avkastning över tid.

Det två teknikfonder på Avanza som har lägst förvaltningsavgift är

- Swedbank Robur Ny Teknik

- Swedbank Robur Technology

Båda dessa har avkastat ordentligt bra över tid och kommer mest troligt även fortsätt med det.

Jag äger själv alla tre fonder.

/Kör hårt och spara hårdare

Se inte detta som råd eller rekommendationer. Gör alltid din egna analys innan köp eller sälj på börsen.