Oj vad jag kan snöa in mig på vissa saker som fonder och potentiell avkastning. Behöver inte vara fonder utan man kan tänka istället en portfölj med egna aktier om man vill det.

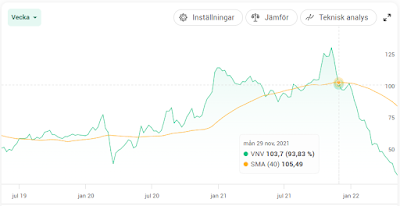

Väljer att visa en fond från DNB eftersom de hade en fin uppställning av årlig avkastning på sin hemsida.

Hoppas inte bilden blir för plottrig och grynig så ni kan se något iallafall.

Jag tänker så här.

Om nu börsen följer som "twitter experterna" tror att börsen bottnar nästa år kring mars-april 2023 så kan vi sätta 2022 i bilden som visar 2012, 2023 på 2013 osv. Då har vi en fin spekulativ uppgång på ca 37% för 2023 osv.

Jag kan inte annat än småle, rycka på axlarna och tycka att det vore otroligt häftigt om det skulle visa sig stämma åtminstone lite vilket skulle innebära att vi får några års fina avkastningar framför oss.

Om detta skulle visa sig stämma så har jag en teori att fonder är att föredra framför utdelningsaktier i en bull marknad precis som vi haft i stort sett från 2008 gällande avkastning och uttag ur portföljen.

Med utdelningsaktier så är man mera "låst" till själva utdelningen från bolagen och uttaget/utdelning i kronor stannar där eftersom man inte bör sälja utdelningsaktier för då minskar själva utdelningarna framöver. Med fonder så tar du ut bara det du behöver och resten stannar kvar och fortsätter generera avkastning. Kommer skriva ett tydligare inlägg framöver hur jag tänker mellan utdelningsaktier vs fonder i bull och bear marknad.

Jag är ännu om någon funderar fortsatt all in dvs 80% investerad i utdelningsaktier och 20% AMF Småbolag men hur jag investerar nästa år vet inte ens jag. Mitt vad det är så byter jag utdelningsaktierna mot en indexfond Global eller USA. Jag tar det då och ni lär få läsa om det på bloggen.

Vad som får mig att fundera på ett framtida blogginlägg är att det skrivs fortfarande en hel del om varför man ska äga utdelningsaktier istället för fonder. Det är lätt att hamna i en tankevurpa och det viktiga är att man ska tänka på sin aktieportfölj som en fond.

- En fond innehåller aktier precis som din aktieportfölj men även likvida medel.

- Man kan även ha i sin portfölj certifikat (lite överkurs) som hedge mot nedgångar vilket kan användas/tas ut som utdelningar/likvida medel.

- Utdelningsaktier vare sig det är i din portfölj eller i en fond så genererar bolagen utdelningar som du kan välja att ta ut eller återinvestera i nya aktier.

- Bolagens aktiekurs ökar/minskar precis samma i din portfölj som i en fond.