Jag har tyvärr lätt för att dras med i börsraset och villjan ökar att köpa aktier när aktiekurserna rasar i värde som nu senaste veckan då OMXS30 i skrivande stund "rasat" eller dalat med -6,26% och OMXSGI -7,22%. Men jag ger mig inte.. jag kämpar på för fullt mot aktiedemonerna.

Det jag gjort är att jag sålde av fonden Avanza Zero som jag tog in bara för att nå upp till bättre ränta ifall jag behöver nyttja superlånet på Avanza. Istället började jag köpa in aktier i Lundbergs med start igår och har fortsatt köpa även idag. Har än så länge bara köpt 125st med ett gav strax över 400 kr.

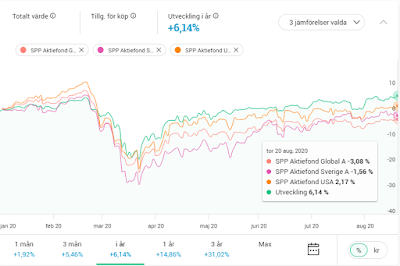

Annars fortsätter jag köpa fonder för fulla muggar och börjar snart närma mig för första gången på länge ALL IN! vilket känns lite skrämmande 😬😱

Har även haft funderingar på att starta en ren aktieportfölj bestående av investmentbolag men även där kom jag fram till att jag har tillräckligt med investmentbolag via fonderna Spiltan AF Investmentbolag, SEB Sverigefond Småbolag och AMF Aktiefond Småbolag.

Som jag skrev på Twitter så är det som att "Hur jag än vrider och vänder på aktier vs fonder så får jag bättre avkastning med fonder".

Nu matlagning och sen skjutsa barnen till träning.

Ha det bra och gör inget förhastat på börsen.

/Kör hårt och spara hårdare

Se inte detta som råd eller rekommendationer. Gör alltid din egna analys innan köp eller sälj av värdepapper.