Årets vinnare och förlorare.

Är väl inte så svårt att gissa vilka det är. Vi har många sådana bolag i Sverige men det flesta finns på andra sidan pölen.

Följer många på twitter som verkligen lyckats med att pricka sju rätt på lotto och valt rätt bolag detta året.

Bolag som

- Amazon

- Zoom

- Tesla

- Sea

- Livongo

- Sinch

- Shopify

har avkastat enorma mängder % till folket. Denna punktlista är bara en bråkdel av den verkliga och många bolag ligger mellan 50 - 500% YTD.

- men Hey jag är inte bitter! Jag hade kunnat göra likadant men valde av olika anledningar att inte hänga på. Jag för några privata diskussioner med ett antal på twitter och det är verkligen att rekommendera. Finns verkligen mycket fint att hitta på finanstwitter.

Varför jag inte valde att hänga på?

En och den enda anledningen är att jag KAN INTE äga aktier... Direkt aktier börjar visa 5 siffriga avkastningar så säljer jag.. Varför jag gör så funderar jag fortfarande på och försöker bearbeta bort det. Fonder däremot kan jag äga i ur och skur. Där spelar det ingen roll om en fond ligger +100 000 kr eller -50 000 kr. Lustigt det där. Därav mina val av fonder istället för aktier. Men jag bearbetar för att någon gång åter kliva tillbaka till aktier.

Jag väljer därmed att ligga någonstans i mitten och är nöjd med det!

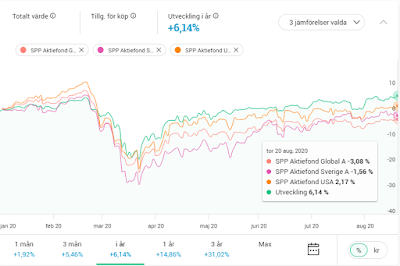

Fonderna vi har i portföljerna har avkastat godkänt med tanke på hur defensiv jag/vi varit efter mars dippen.

Fonderna vi har i portföljerna har avkastat mellan 10 - 50% YTD.

- men jag är inte bitter för om vi legat kvar i indexfonder hade vi inte legat på plus ännu..

Indexfonderna vi hade förut har en avkastning på mellan -10% och +3% YTD.

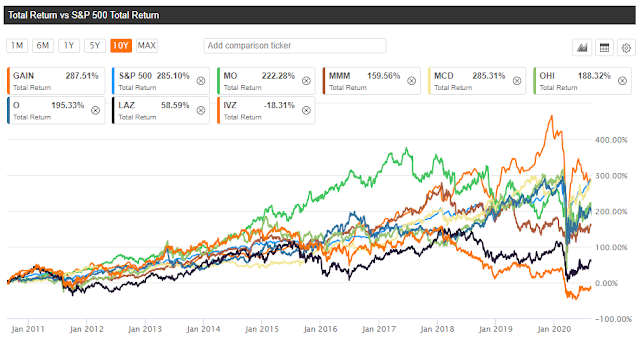

Jag brukar skriva att indexfonder är det bästa för de flesta men att man bör lägga till en kryddfond eller två i portföljen för att spica till det lite.

Läser ofta att indexfonder vinner alltid på längden och att allt kommer att jämna ut sig med åren och då är indexfonder the shit. Visst kan det vara så men hur många år har vi småsparare råd att vänta?

Läser även att många börjar bli grymt bearish nu och att det SKA komma en rekyl inom kort. Även jag känner av den känslan och tankarna finns i huvudet 24/7. Jag tror att det inte behövs mycket alls för att trigga igång en nedgång på börsen.

/Kör hårt och spara hårdare

Se inte detta som råd eller rekommendationer. Gör alltid din egna analys innan köp eller sälj på börsen.