Tänkte lite kort beskriva skillnaden med att sälja fondandelar vs aktieutdelning.

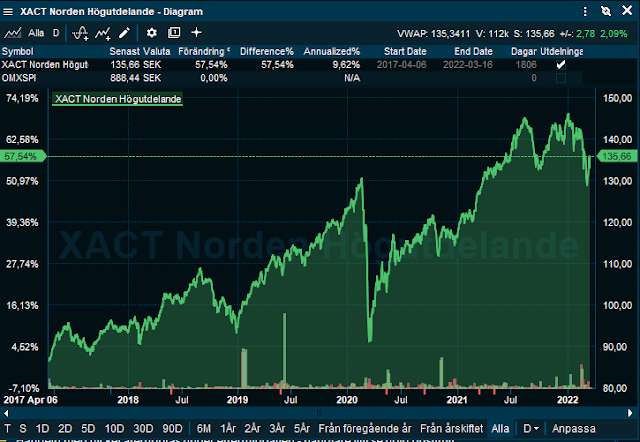

Tider då marknaden är glad och positiv och fåglarna kvittrar så är det mindre skillnad mellan att sälja fondandelar vs att få aktieutdelningar eftersom du slipper sälja när fonderna har negativ avkastning.

"Därför kan det vara bra att ha en buffert på några månader i annat än på börsen"

Denna tabell visar hur mycket som krävs i uppgång för att nå break even dvs täcka förlusten.

|

| Bild från Avanza |

Småbolagsfonderna har fått en tuff start på året och tar vi till exempel Spiltan Småbolagsfond som exempel så har den ytd en avkastning på -23% i skrivande stund och som mest ner -34% 8 mars.

8 mars ville man nog helst bara glömma att man äger den fonden men ännu värre om du var tvungen att sälja av några % för att få det att gå runt. Se bara på tabellen vad som krävs..

Tar vi däremot avkastning 1/1 2020 - 31/12 2021 så har fonden en avkastning på hela 133% vilket visar att om du ägt den sedan dess så finns det att ta ifrån och..

Åter igen varför det är viktigt att ibland ta hem vinster för att kunna lägga undan för framtida uttag

..speciellt då marknaden rosar.

Aktieutdelningar är inte heller säkra utdelningar vilket vi kunde se under Corona då många bolag ställde in sina utdelningar.

Fördelen med aktieutdelningar i normala fall är att det ska mycket till för att bolag ska ställa in sina tänkta utdelningar vilket är en större trygghet jämfört mot att marknaden går upp och ner.

Brukar inte ge råd men det enda tipset jag kan ge är att OM du har tanken att leva av uttag från dina fonder så se till att du har en buffert så slipper du nalla från fonderna när marknaden är negativ som nu.