Varför jag blev och varit väldigt skeptisk till många bolag som stigit som hockeyklubbor sedan Corona botten.

Kom ihåg. Inga rekommendationer utan vill bara visa hur jag ser på vissa bolag.

Tar Thule som ett exempel

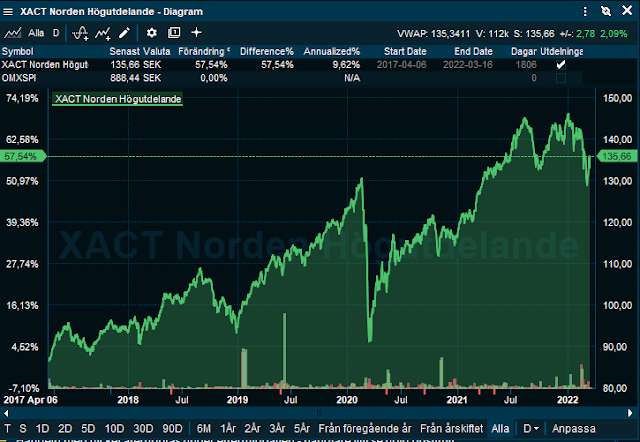

Den tjockare trendlinjen som går från start från vänster till höger är för mig en normal trendkurva och hur bolag bör växa över tid. Någorlunda jämt och stadigt men oturligt fick vi pandemin och mycket förstördes för de flesta bolag.

Det som jag tycker är osunt och varför jag varit skeptisk under snart dessa 2 åren är att många bolag fått aktiekurser att rusa onormalt mycket som vi kan se på bilden från botten.

Jag har många gånger nämnt att många bolag bör och måste komma ner till sina normala nivåer för att hämta andan och för att kunna återgå till sin normala bana (trendlinje).

Vi kan se på bilden när jag zoomar in att Thule faktiskt varit ner och touchat trendlinjen vilket är bra och sunt enligt mig.

Det tråkiga som vi kan på bilden är att både MA50 och 200 pekar ner och när 50 korsar 200 i en fallande trend så blir det en death cross vilket brukar resultera i mera nedgångar men i denna marknad så kan vi nog inget säga. Jag lämnar den analysen till någon expert!

Äger inte Thule.