Har påbörjat ett inlägg om när man når kulmen i sparandet men slår ihop inlägget med dagens.

Kikade in i helgen på Pensionsmyndigheten.se och minPension vilket alla bör göra lite då och då bara för att få en liten blick på framtiden och hur din tjänste- och allmänna pension kommer att se ut.

Mitt mål är att gå i förtidspension (FIRE) redan om 2 år, max 5 år, beroende på hur allt artar sig med arbete och bara allmänt i livet.

Mitt kapital kommer att om ca 2 år ge mig runt 25 000 kr netto per månad livet ut om jag väljer att switcha över från fonder till någon av mina olika eventuella utdelningsportföljer. Har olika portföljer beroende på när i tid jag checkar ut samt hur stort kapitalet är vid tillfället. Direktavkastningen i portföljerna varierar mellan 3-7% och ju mera kapital ju lägre direktavkastning behöver jag.

Om jag däremot väljer att checka ut redan idag och fram till 55 så har jag mina ca 23 500 kr netto per månad enligt mina kalkyler.

När jag fyller 55 år och fram till 62 år så får jag utöver dessa 23 500 kr även 9 600 kr brutto eller ca 6 700 kr netto.

Summa per månad ca 30 200 kr netto mellan 55 år och 62 år.

Har skrivit inlägg om detta förut men mellan 55 - 62 år kommer jag att möblera om bland aktier från pref/d aktier till säkrare stamaktier med lägre direktavkastning för att få in mera utdelningstillväxt eller billiga indexfonder så att jag hamnar tillbaka till ca 25 000 kr netto per månad och därmed blir portföljen mera framtidssäker.

Från 62 år till 65 år blir det ca 31 760 kr netto per månad om jag fortsätter utan att agera. Men om jag istället kör på alternativet med lägre direktavkastning så fortsätter jag att allokera om till aktier, eller fonder, med lägre direktavkastning.

Från 65 år så blir det ännu mera pengar.. vojne vojne. Vad ska jag göra med alla pengar när även allmänna pensionen börjar ticka in som det ser ut att bli över 20 000 kr brutto..

Jag tror att jag faktiskt skulle kunna checka ut med gott samvete redan idag... men ska bara jobba liiite till.

Blir faktiskt gode sugen!

Vad menar jag då med KULMEN?

Jo det är summan du behöver mellan du väljer att gå FIRE och då du börjar få in tjänstepension och allmän pension. Sen beror det även på om du väljer att föra vidare dina pengar inom familjen eller inte. Har du ingen familj så kan du leva upp alla dina besparingar och det ska jag försöka beskriva nu.

Detta exempel grundar sig på att du klarar dig på 17 000 kr per månad för att leva resten av ditt liv av inkl tjänstepension och allmän pension.

Säg att du är 40 år och börjar få tjänstepension vid 55 år och allmän pension vid 67 år och du klarar dig på 17 000 kr / mån att leva av så behöver du en startsumma på ca 3 000 000 kr. Say Whaaat!

17 000 kr x 180 mån (15 år x 12 mån) = 3 060 000 kr.

Om du väljer FIRE vid 40 år behöver du ca 3 000 000 kr för att leva resten av ditt liv utan att arbeta en dag till.

Förklaring och exempel

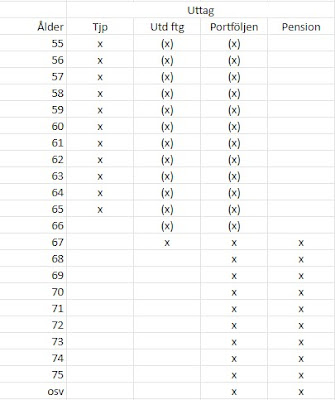

Portföljen ger dig 17 000 kr / mån mellan 40-55 år.

Portföljen + tjänstepension ger dig 12 000 kr + 5000 kr mellan 55-67 år.

Portföljen + allmän pension ger dig 3000 kr + 14 000 kr mellan 67-90 år.

(OBS fiktiva siffror på tjänstepension och allmän pension)

Uttag mellan 40-55 år = 17 000 kr/mån (204 000 kr/år)

Uttag mellan 56-67 år = 12 000 kr/mån (144 000 kr/mån)

Uttag mellan 68-90 år = 3 000 kr/mån (36 000 kr/mån)

Men som ni ser så börjar kapitalet öka igen efter 68 års åldern så här kan du välja att öka på uttagen mellan 45-55 år med 1000 kr/mån eller typ 56-67 år och 68-80 år med 1000 kr/mån utan problem.

Som ni ser så klarar man sig på en mindre startsumma om man vill flexa ut helt från ekorrhjulet.

Hoppas jag inte tjorvade till inlägget. Ganska kul faktiskt sitta och spåna om olika summor, uttag, avkastning och ålder och se hur det förändras med olika parametrar. Hoppas ni också gör liknande uträkningar, tabeller och har någon typ av plan på framtiden och sparandet.

Btw så har jag räknat med 5% avkastning per år.

/Leva drömmen