Det här med att strö salt i öppna sår är ett uttryck som känns för många när det gäller aktier. För att slippa hamna där ståendes mitt i publiken med varfyllda sår finns det faktiskt hjälpmedel och det är inte plåster och nej det är inte bandage heller. Ett och det viktigaste är att inte gifta sig med aktier. Två är att sälja när de går dåligt vilket kan delas upp i flera punkter. Punkterna kan radas upp i blankning, insyns sälj, slopad utdelning, lägre vinster, köp av andra skitbolag för orimliga summor mm. Listan kan göras lång och när man lägger ihop 1+1+1 och några indikatorer så ser man att ett sälj är inte svårt. Det svåra här är att fysiskt trycka på musknappen då pilen står på ordet sälj. Klipp navelsträngen direkt och gå vidare punkt slut. Sluta sjåpa dig..

Innan det börjar bli ett sår då det fortfarande bara kliar lite (punkterna ovan) så finns det olika indikatorer man kan använda sig av och det bästa och enklaste enligt mig är moving average och rsi och det bästa med dom två är att dom finns överallt och dom är gratis för alla.

Jaja tänker ni. Nu börjas det igen. Bla bla blaa, man kan inte förutse framtiden via indikatorer... och är du en av dom så slutar din resa här. Tack för din tid.

Om du ändå är lite nyfiken och fortsätter läsa så kan jag avslöja att det stämmer till viss del. Indikatorerna kan inte förutse framtiden men dom är ett enormt stort hjälpmedel.

Dom visar att nu är något på gång, var uppmärksam! Ungefär som kroppens immunförsvar när du börjar känna dig lite hängig och trött, ont i lederna osv.

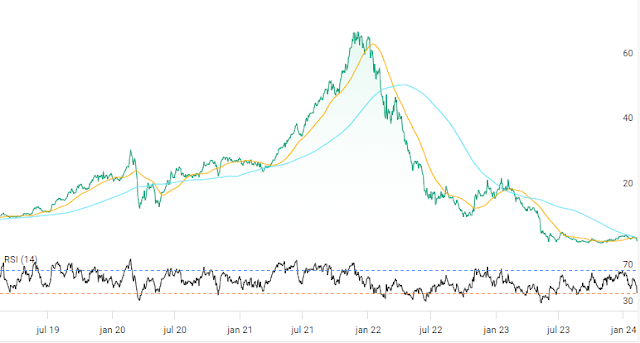

När man ser denna bild så är det redan försent. Loppet är kört och du står kvar på perrongen med byxorna nere och såret är ett hål genom armen..

Ta en minut och titta på bilden och följ den gula och blå linjen. Det ni ser är att aktiekursen är positiv när den ligger ovanför den gula linjen MA50 men ännu mera positiv ovanför den blåa MA200 och tvärtom negativ då kursen ligger under gula MA50 men mest under blå linje MA200.

Den gula MA50 är lite snabbare på fötterna och kan för många kännas lite hetsig lite ADHD medans den blåa är när man bor i Norrbotten efter kusten där kulsprutan låter ra ta ta ta taa ja ni förstår.

Det finns även death cross och golden cross. Golden cross är när MA50 kommer underifrån och kliver över MA200 i en positiv trend (juli 20) och death cross då MA50 med kraft ovanifrån går igenom MA200 som mars 22.

Det man kan se på indikatorer är bland annat detta och man får själv lära sig och tyda och agera efter det. Men raset vi ser efter den onormala uppgången 21 när MA50 bryts är att man ska vara extra uppmärksam (aktien börjar känna sig hängig) och eventuellt börja sälja av vinster och när MA200 bryts med en hjärtmuskelinflammation i kroppen så klipper man navelsträngen och vilar. Visst kunde aktien ha gjort en turnover just efter det men då är det bara kliva på igen. Började man sälja av vinster då MA50 bröts kring 60 kr och definitivt kring 50 kr så slapp man det där öppna variga såret ner till 3-4 kr där vi är idag. Är man med hela vägen ner från toppen utan att sälja så ska man inte bli sur när saltet kommer kastandes på en som nygifta ut ur kyrkan.

Det som skedde från jan 21 till toppen dec 21 är helt orimligt som Kishti skulle sagt och sker inte ofta vilket jag tycker är sunt och bra. Många aktier som gjorde samma resa har fallit som käglor vid en strike. En aktie med bra immunförsvar ser ut som McDonald´s aktie eller som indexfonden Länsförsäkringar Global (se sista bilden). Ni förstår.

Jag må vara hård i mina ord men det behöver inte vara svårare än så här och jag har lärt mig mycket genom att följa @Kavastu och läsa Arne Talvings böcker och det han skriver stämmer till pricka.

Finns ingen anledning att behålla en aktie bara för att någon annan gör det eller köpa för att någon annan gör det. Det är som att du gör exakt samma sak samma tid som din sambo. Det är inte hållbart och någon av er tröttnar på det ganska snabbt och i värsta fall flyttar någon av er. Gör din egen investerar resa och lär dig göra resan själv inte likadant som någon annan för då vet du inte varför du reser.

Lägg ner tid på att granska grafer och skriv ner anteckningar på olika scenarion för att lättare komma ihåg vad som kan komma att hända vid olika tidpunkter. Bullflag. Vad händer om RSI är nere på 30. Vad händer om kursen kliver över MA200. Vad händer om kursen går under MA50.

Det finns mycket att lära och det viktigaste är att du lär dig med hjälp av andra men besluten tar du alltid själv.

Har man inte tiden eller intresset så är det enkelt med en indexfond.

|

| Indexfond CAGR 13,4% Aktie CAGR -10,4% |

Över and out

Se inte inlägget som råd eller rekommendationer. Gör alltid din egna analys innan köp eller sälj och följ inte någon annans beslut.