Mycket snack ibland om skillnaden mellan fonder och utdelningsaktier gällande utdelning och sälja andelar. Denna fråga kommer vara på tapeten länge eftersom det finns olika syn på det hela och det är lätt att hamna i en tankevurpa. Ska försöka förklara men det är inte enkelt vilket man märker på alla diskussioner som finns där ute.

Om vi alla börjar med att se en låda framför oss med massor av bolag i.

Låda = Portfölj = Fond! Olika namn.

Alla bolag i lådan har en egen aktiekurs och du har ett visst antal aktier i varje bolag. Utdelningsaktier delar ut en kontant utdelning vilket innebär att lådan fylls på med kontanta medel utan att du behöver göra något.

Samma sak sker i lådan vare sig du har en fond eller en portfölj!

Det är nu det blir lite skillnader

En fond har en "sammanslagen" NAV kurs istället för att varje aktie har sin aktiekurs som i en portfölj. En egenkomponerad portfölj har ingen NAV kurs. Om man vill ha en "låtsas NAV kurs" på sin portfölj så kan man slå ihop alla aktiekurser till en egen NAV kurs och därmed är din portfölj som en fond men det blir ingen skillnad.

När bolagens aktiekurser som finns i lådan stiger eller sjunker så sker samma vare sig du har aktier i en fond eller i en portfölj. Fondens NAV kurs (i kronor) stiger eller sjunker och sammanställs varje dag efter börsens stängning och samma med din portfölj där du märker det genom förändringar i % eller kronor.

Nästa skillnad

Om du har utdelningsaktier i din portfölj, låda så kan du ta ut kontanta medel dvs aktieutdelningar du fått utan att behöva sälja aktier.

Det som händer när man säljer fondandelar är att förvaltaren tvingas sälja aktier om inte hen har likvida medel dvs. utdelningar. Det som är svårt med fonder är att veta gällande fondförvaltare är vad dom gör med alla utdelningar. Det flesta fonder återköper mera aktier för utdelningarna men det finns en fond som ger utdelning istället till fondägaren precis som din portfölj via utdelningsaktier. Fonden är Aktiespararna Direktavkastning B. Den som heter A återinvesterar utdelningarna i mera aktier.

Men vad är då bättre?

- Att få utdelningar från utdelningsaktier och slippa sälja aktier.

- Att få utdelning från tex Aktiespararna Direktavkastning B och slippa sälja fondandelar.

- Att sälja fondandelar där utdelningen återinvesteras typ Avanza Zero.

Det som det snackas om är om det är bättre att investera enligt punkten 1 eller 3. Punkten 2 är så pass ny för det flesta men den tar mera mark allt eftersom märker jag på Twitter.

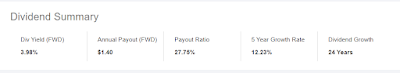

Om du tex har en direktavkastning på 4% i din portfölj med enbart utdelningsaktier så får du 4% i utdelning per år grundat på portföljvärdet.

Om du däremot säljer fondandelar för 4% av portföljvärdet så är det väl samma som ovan eftersom du får 4% i utdelning?

Ett exempel:

Om du har tex fonden Avanza Zero eller väljer istället att köpa innehaven så har du samma bolag i lådan och får därmed samma aktiekurser och utdelningar från bolagen och då borde det väl inte vara någon skillnad att få 4% i aktieutdelning eller sälja fondandelar för 4%? Allt är samma!

Vanlig fråga/svar

-Men om börsen går ner och du måste sälja fondandelar på botten.. då är det väl bättre med aktieutdelningar?

Det är här skon klämmer för de flesta!

Tänk då på lådan! Du har fortfarande samma bolag i lådan vare sig du har fonden Avanza Zero eller om du äger innehaven istället. Bolagens aktiekurs sjunker lika mycket i en fond som om du har köpt innehaven. Fondens NAV kurs sjunker lika som bolagens aktiekurser och du får fortfarande samma utdelningar.

Allt är samma lika!

Det enda är att det trevligare med utdelningar när börsen är sur!

Hoppas jag inte tjorvade till det men svårt få ut det i text man har i huvudet.