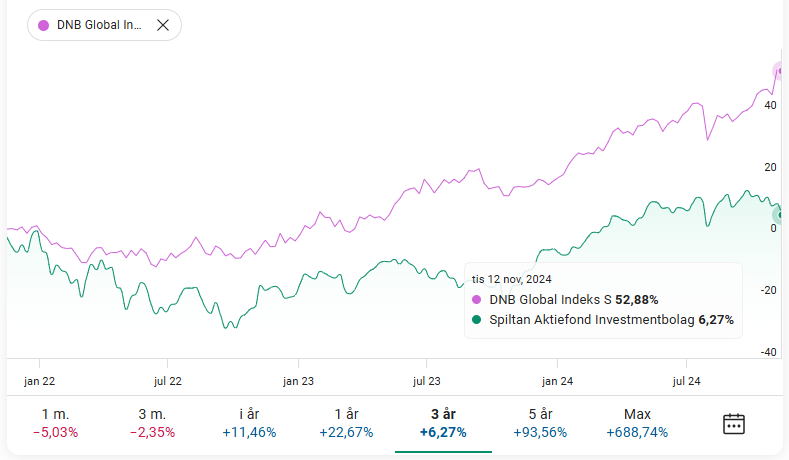

Vissa år eller decennier är det fördel indexfonder och vissa år (aktie) utdelningar och det som skiljer dom åt enligt mig är hur marknaden och börsen agerar och avkastar år efter år. Om vi ser på senaste 5 åren har tex DNB Global Indeks S avkastat drygt 110%, CAGR 15,1%, vilket verkligen inte är fy skam för att i stort sett inte behöva göra något annan än att fortsätta våldsmaximera sitt månadssparande och trycka in så mycket likvider som möjligt.

Siffror och kronor inom parentes är en portfölj med utdelningsaktier, direktavkastning på 4% och återinvestering av utdelningar.

Startade man med 1 000 000 kr och ett månadsspar på 5000 kr så har portföljen vuxit till 2 458 000 kr (1 478 461 kr).

3 000 000 kr → 6 500 000 kr (3 787 000 kr).

6 000 000 kr → 12 500 000 kr (7 237 000 kr).

Senaste 10 åren har indexfonden en avkastning på 302% eller en CAGR på 14,93%.

1 000 000 kr → 5 360 000 kr (2 015 000 kr).

3 000 000 kr → 13 500 000 kr (4 654 000 kr).

6 000 000 kr → 25 600 000 kr (8 584 000 kr).

Helt horribla summor för oss flesta bara sådär utan att behöva bry sig om någonting annat än att välja en global indexfond.

Den stora skillnaden i jämförelsen av totalsumma är att med en indexfond så har du hela totala summan dvs hela totalavkastningen tillgänglig vid försäljning av fondandelar vid tex olika strategier som 4% regeln eller sälj av en fast summa/mån/år. Även fast en utdelande portfölj växer mer är summorna inom parentes så har du inte hela totala summan (hela totalavkastningen) tillgänglig till utdelningar eftersom du inte ska/bör inte sälja av aktier eftersom det urholkar/minskar utdelningarna. En fördel med utdelningsaktier är att aktiens kurs/avkastning spelar mindre roll contra indexfonden som är mer beroende av stigande (NAV) kurs.

Man får inte glömma bort att senaste 5 och 10 åren har varit enorma mängder med guld och gröna skogar för globala och USA indexfonder så denna historiska avkastning är ingen garanti för framförvarande 5 och 10 åren.

Vill med detta inlägg varken säga att det ena är bättre än det andra så var och en väljer sin strategi. Jag har valt indexfonder som min strategi och känner mig bekväm med den och hoppas självklart att marknaden och börsen är någorlunda positiva som senaste åren.

Varför jag skriver inlägget är att jag reagerar på att alldeles för många och speciellt unga enligt mig startar alldeles för tidigt med att bygga upp en utdelande portfölj och går därmed miste om avkastning och möjligheten att bygga upp kapital innan man väljer utdelningar som sin strategi. Men som sagt jag har inte facit 😲

Vill även gratulera 💥🎈✨ grymma Stina Nilsson till tredje platsen i Ski Classic.

Guds frid