Varning för långt inlägg så häll upp en kopp kaffe och ta det med ro!

Förutom kommentarer så får jag mer ofta mail och nu fick jag några stycken mail och ska försöka förklara med siffror.

Siffrorna är fiktiva och skiljer sig enormt mellan olika personer beroende på vad man har för jobb, hög lön, om man fått tjänstepension eller om man är företagare när man går in på minpension.se för att få fram siffrorna för att kunna lägga in dom i tabellen.

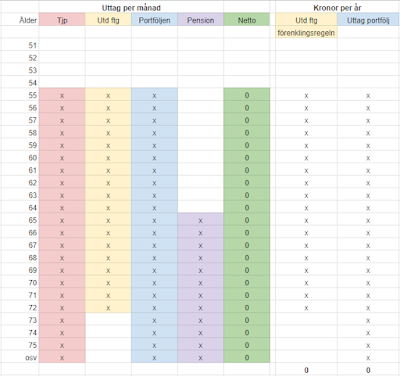

Börjar att visa en oifylld tabell.

Vi tar det från vänster till höger.

Tjänstepension är något som din arbetsgivare om du jobbar inom kommun, region eller statligt betalar in åt dig automatiskt. Är du osäker om du har tjänstepension så fråga din arbetsgivare. Finns kollektivavtal på din arbetsplats så har du garanterat tjänstepension. Har du ingen tjänstepension så kan du själv spara för att kompensera. Ett riktmärke enligt pensionsmyndigheten är att spara 4,5 till 6% av din lön före skatt.

Läs mera på pensionsmyndigheten.se

Utdelning från företag kan dom som har aktiebolag göra. Finns 2 alternativ, huvudregeln och förenklingsregeln. Huvudregeln är den mest vanliga medans du arbetar och tar ut lön. Väljer man att sluta arbeta och det finns kapital i företaget så är det utdelning via förenklingsregeln som gäller och för 2024 är maxsumman 204 325 kr och 2025 209 550 kr. Året därpå betalar du 20% skatt på utdelningen via din privata deklaration.

Portföljen ser olika ut för dom flesta. Har du utdelningsaktier med en direktavkastning på 5% så får du utdelning från ditt kapital med 5%. Finns även utdelande fonder som ger utdelning som utdelningsaktier men inte ännu lika vanliga. Det mest vanliga fonderna har ingen utdelning och då får man sälja av manuellt själv en summa pengar.

Pension eller allmän pension som det heter betalas ut som tidigast från och med 65 år (för mig) och åldern höjs ju yngre du är.. Alla som arbetat eller bott i Sverige får allmän pension och grundas på alla inkomster du betalar skatt för. Garantipension får alla som bott minst 3 år i Sverige och max garanti pension får du om du bott 40 år och då är summan 11 603 kr brutto.

Netto är summan pengar efter skatt räknat från vänster till höger.

Tjp och pension kan du logga in på minpension.se och få fram siffror på. Här kan du gå in i Simulatorn och laborera med lön och jobb, sluta jobba och uttag av pension. När du fyllt i så får du fram en simulerad pensionsprognos och då kan du fylla i siffrorna i tabellen.

- Privat tjänstepension kan du ta ut från 55 år.

- ITP 1 och ITP 2 från 55 år.

- Avtalspension SAF-LO från 55 år.

- Kommun och region AKAP-KR från 60 år.

- Statens PA16 från 63 år.

Alla tjänstepensioner kan du välja att ta ut på 5, 10, 15 eller 20 år. Kom ihåg att siffrorna du ser är brutto så du får räkna bort skatten för att få fram

netto.

Utd ftg och Portföljen kan du få fram siffror på via ditt bokföringsprogram och din nätmäklare. Jag väljer här fiktivt kapital på företag och portfölj på 3 mkr var.

Det är nu man kan börja laborera med tabellen då man rotat fram alla siffror. Jag väljer att fördela siffrorna någorlunda jämt mellan Utd ftg och Portföljen utifrån dom fasta Tjp och Pension. Jag väljer ett netto belopp på 25 000 kr per månad vilket är en bruttolön på ca 38 000 kr.

Här kan vi se efter att vi lagt in siffrorna att vi nyttjat 2,28 mkr från företaget och 2 mkr från portföljen. Dessa slut summor är utan avkastning.

Väljer vi lägga till 3% avkastning (SBAB 4,25% minus skatt) per år så har vi kvar 2,5 mkr i bolaget vid 75 års åldern... och 2,1 mkr i portföljen.. fast vi tagit ut pengar enligt tabellen från och med 55 års åldern. Vi har bara nyttjat 1,4 mkr av 6 mkr.

Det innebär att vi kan börja ta ut pengar ur företaget och från portföljen mycket tidigare (50 år) eller högre belopp från 55 år.

Väljer vi att ta ut 25k per månad dvs 300k per år mellan 50-55 år enbart från portföljen så finns det kvar 69k vid 75 års åldern vilket känns mera rimligt att man använder upp kapitalet vid tidigare ålder.

Men vi har fortfarande 2,5 mkr kvar i företaget vid 75 års åldern! så här kan vi välja ta ut högre belopp under hela perioden mellan 55 - 75 år eller fördela 300k per år mellan portföljen och företaget mellan 50 - 55 år som i nedan tabell.

Väljer vi att fördela 300k på Utd ftg och Portföljen så har vi nyttjat i stort sätt alla 6 mkr om vi placerar pengarna på ett vanligt konto utan avkastning men med 3% avkastning har vi ändå kvar 1,9 + 1,5 mkr vid +75 års åldern. Nu orkar jag inget mera utan vi kan helt enkelt besluta att bara vi har några % avkastning så räcker pengarna länge och vi kan med säkerhet börja göra uttag redan vid 45 års ålder kanske redan vid 40.

Hur mycket pengar man behöver mellan 50 och 75 (80) år är individuellt men att laborera med liknande tabell är rätt rogivande och man får en bra och enkel blick i framtiden på ett ungefär. Det svåra är att kalkylera med en rättvis avkastning per år och därför valde jag 3% vilket jag hoppas man minst kan få på sparkonto och fasträntekonto framöver.

Läser ofta på sociala medier där folk överdriver något enormt med summor på över 15-20 mkr dom skulle minst behöva för att kunna sluta arbeta och leva på portfölj och jag hävdar att dessa personer har ingen koll alls.

Man säger att man inte ska förlita för mycket på historisk data men en indexfond USA har gett en årlig snitt avkastning på 12,61% senaste 10 åren och 11,15% sedan 1987. Global indexfond 9,64% senaste 10 åren och 8,40% sedan 1987. (% i USD)

|

| % i US dollar |

I svenska kronor har Länsförsäkringar USA Index avkastat senaste 10 åren 17,54% i snitt per år.

Storebrand USA A SEK har senaste 15 åren en CAGR på 16,53%

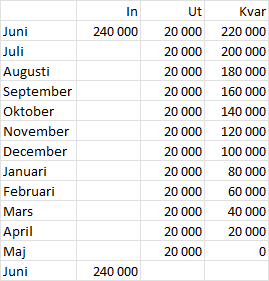

Se bara på bilden jag la ut om Länsförsäkringar Global Index i inlägget Planera inför FIRE hur avkastningen sett ut sedan start av fonden 2013 med ett kapital på 4,2 mkr och ett uttag på 240k per år.

Jag tror dom flesta kan gå

mycket tidigare än dom tror bara man planerar sitt liv med lite marginaler för lite extra

(leva livet) utgifter.

Jag hoppas att inlägget inte blev för rörigt och att du kan följa min röda tråd.

Sätt ihop en egen liknande tabell och lägg in dina siffror så får du se hur mycket du behöver och när i ålder du kan avsluta ditt arbete om du vill.

Jag gissar på mycket tidigare än du trodde var möjligt!

Kör hårt

/ Leva drömmen