Fick en ide nu under promenaden att jag skulle göra en enkel jämförelse mellan Tesla och andra elbilar. Glad i hågen börjar jag scrolla runt på olika hemsidor och inser väldigt snabbt att det går tyvärr inte få fram fakta på andra märken gällande priser på kontant köp, privatleasing, företagsleasing som på Teslas hemsida.

Varför undrar jag och tänker snabbt på hur bra och duktiga Tesla är med sin hemsida. Inte undra på att alla kan klicka på köpknappen när man enkelt får fram infon man behöver för att ta ett beslut. Man får fram precis det man behöver för att kunna ta fram en egen kalkyl på kostnader per månad och restvärde mm.

Tesla Model Y AWD 1500 mil kostar 4932 kr/mån i 36 mån = 177 552 kr. Kontantinsats 126 834 kr. Restvärde 52% på kontantpriset = 329 768 kr och plussar man ihop dessa siffror får man exakt fram vad bilen kostar för mig totalt och vad Teslan kostar att köpa kontant dvs 634 170 kr.

Enkelt och som det ska vara!!

Varför kan inte alla ha det lika enkelt. Jag tror att alla andra blir ordentligt frånåkta mer än vad dom redan är om resterande bilmärken inte gör det enkelt för privat och företag att köpa en bil.

Horribelt dåligt!

Provade på KIA och en EV6 Special Edition men rörigt är bara förnamnet och inget stämmer när man för in data i kalkylbladet. Annonserar privatleasing från 3584 kr men stämmer inte. Långt ifrån. 7,95% ränta lockar nog knappast någon heller!!

Volvo EC40 är sjukt dyr och fattar inte deras uträkning eftersom man inte får se vad som gäller. 9890 kr/mån har väl ingen privatperson råd med bara så där. Blir kanske i längden samma som Tesla men månadskostnaden är mer än det dubbla för att flytta arslet från A till B.

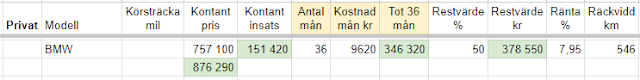

Provade BMW i4 xDrive40 som sänkt räntan till 4,95% men gör man en bilkonfiguration så stämmer det inte.

Kan köpa den kontant för 757 100 kr men för man in lite siffror från hemsidans uträkning så stämmer det inte och totalkostnaden blir 876 290 kr!?

Jag är en enkel person som gillar enkelheten i livet och det är väl lite därför jag har indexfonder. Vill jag köpa något så vill jag kunna göra det utan ett fånigt "kränga bil besök" på bilfirma eller för att köpa en tv från El-Giganten. Köper jag en elbil så blir det garanterat en TESLA och det är bara för enkelhetens skull.

Man väljer en Tesla model och utrustning, klickar på köpknappen, betalar 2500 kr och väntar på ett pling i appen för att hämta bilen. That's it.

/ Leva drömmen