En 40+ familjepappa från Norrbotten som kommer att pensionera sig lååångt före 55.. eller åtminstone närmare 50. Jag gör varken bolagsanalyser, ger råd eller rekommendationer. Allt jag skriver på bloggen kan ses som min dagbok som ni får en inblick i. Gör alltid din egna analys innan köp eller sälj av värdepapper och kom ihåg att aldrig köpa något bara för att någon annan gör det. Inläggen kan innehålla affiliatelänkar.

måndag 27 april 2020

Hur leva på utdelningar!

Tjoooh

Har många påbörjade inlägg som jag aldrig skrivit färdigt eller publicerat för att det kommit något annat att skriva om istället men nu släpper jag ett som jag påbörjade för ca 5 månader sedan innan jag bestämde mig för att sälja alla aktier.

Skulle jag vara beroende av cashflow för att kunna leva ett vanligt liv utanför ett vanligt arbete med en fast månadslön så skulle jag kunna tänka mig att fördela kapitalet ungefär så här. Detta exempel skulle även kunna även passa in mig mtp pension 55.

Det första du ska tänka på är.

-Hur mycket behöver du varje månad för att det ska gå runt?

Säg att du klarar dig med 15 000 kr / månad.

Då skulle jag ha den delen i preffar och D-aktier för där har du relativt hög cashflow med ca 5-8% direktavkastning.

Resten skulle jag ha i bland annat svenska och amerikanska tillväxtsaktier eller rent av i liknande fonder för att göra det enkelt. I dessa har man ungefär en CAGR på 15 - 20% de senaste 10 åren.

Tillbaka till cashflow

För att få ut dessa 15 000 kr varje månad så behöver du ha en summa på ungefär 2,6 miljoner med en direktavkastning på 7%.

Låt oss leka med tanken att du har 5,2 miljoner i kassan så skulle resten 2,6 miljoner hamna i aktier eller fonder.

Avkastning

Om du har en CAGR på 15% per år så ökar din andra del med 2 600 000 kr x 15% = 390 000 kr / år. Nu ska det ju mycket till för att det blir så varje år men enstaka år JA.

Med preffar och D-aktier får du som ovan 15 000 kr x 12 = 180 000 kr / år.

Så i bästa fall så får du vissa år 570 000 kr / år från 5,2 miljoner kronor.

Nu är det inte många som har dessa miljoner så detta är bara ett exempel men jag vet och tror att många har dessa pengar som skulle kunna ta del av detta och leva gott som förtidspensionär.

Ni som följer mig vet att jag visat en del siffror tidigare om vårat framtida projekt "pension 55" och då kommer vi att vara pengamässigt kring dessa nivåer och detta exempel kan vi komma att ta del av senare när vi närmar oss 55.

Eller

Så kan man ha allt i fonder med en CAGR på 15 - 20% och ta del av 780 000 kr / år vissa år. Om ett år "bara" avkastar 5% så kan man ändå ta ut 260 000 kr just det året..

Som tur är det gratis att dagdrömma sig bort när vi befinner oss med husbilen kring södra Europas fastland stora delar av vinterhalvåren och veta att dåliga år så kan man ta ut över 200 lax utan att nalla på kapitalet för mycket.

/Kör hårt och spara hårdare

Allt jag skriver på bloggen är mina egna tankar och funderingar. Se inte detta som rekommendationer utan att själv göra en analys först.

Labels:

Aktiefonder,

Aktier,

Aktieutdelningar,

avkastning,

direktavkastning,

ekonomi,

Fonder,

Globalfonder,

spara,

Tillväxtbolag,

total return,

totalavkastning,

utdelning

söndag 26 april 2020

Totalavkastning svenska bolag!

Tjoooh

Som ni har sett som följer mig på Twitter så har jag lagt ut en hel del siffror på totalavkastning för svenska bolag över 5 år, 3 år och 1 år. Egentligen skulle jag ha presenterat siffror över 5 - 20 år men det skulle ta för lång stund eftersom alla har inte den informationen på deras IR sidor och då får jag mata in aktiekurser och utdelningar manuellt..

Det som jag vill visa med dessa tweets och detta inlägg är att det är skillnad på bolag och bolag. Det som går sämst finns i det flestas utdelningsportföljer och det som går bäst finns i väldig få portföljer men borde finnas i allas.. Har valt bolagen någorlunda slumpvist och egentligen ingen större tanke bakom.

Varför är det så?

Många vill ha cashflow från högutdelande bolag men då får det även sota för det i totalavkastning. De flesta utdelningsjägare bryr sig inte om aktiekursen går ner bara det får sin utdelning. Ja det finns bloggare som säger så helt öppet på twitter, helt otroligt... Det är lite som att det inte fattar vad ordet totalavkastning betyder eller att man får mera i utdelning ju högre YOC du har..😂😂

Sen finns det dom som har de andra bolagen som enligt mig är de vinnande aktierna och är även de som har bäst totalavkastning.

Alla siffror är tagna från bolagens IR sidor eller så har jag räknat ut manuellt med hjälp av aktiekurser och utdelningar.

Klassade in bolagen i 3 olika grupper.

Från vänster har jag skitbolagen som har negativ totalavkastning 5, 3 och 1 år bakåt i tiden förutom Telia!

I mitten är bolagen med positiv totalavkastning 5 år och några 3 år bakåt i tiden.

Längst till höger är top notch bolagen som är the best of the best och har positiv totalavkastning 5 år bakåt i tiden. Finns säkert massor av andra bolag som avkastat bättre.

Nu när du läser detta så undrar du säkert om dessa siffror verkligen stämmer eftersom bolagen längst till vänster och några längst ner i mitten har så dålig totalavkastning? Svaret är JA!

Medel avkastning:

- Vänster -26,6%

- Mitten +15,1%

- Höger +118,8%

/Kör hårt och spara hårdare

Allt jag skriver på bloggen är mina egna tankar och funderingar. Se inte detta som rekommendationer utan gör alltid din egna analys innan köp eller sälj på börsen.

Labels:

ABB,

Aktier,

Atlas Copco,

avkastning,

Axfood,

Betsson,

Castellum,

EVO,

Fast Balder,

Holmen,

INTRUM,

Kinnevik,

total return,

totalavkastning

fredag 24 april 2020

Skillnad på fond och fond. Booom!

Tjoooh

Ett kort inlägg om skillnaden mellan olika fondtyper.

Om vi tar till exempel en indexfond och jämför den mot en aktiv fond så är den största skillnaden att den senare fonden kan välja och vraka bland alla tillväxtbolag där ute. Den aktiva fonden är inte lika beroende av att följa vissa index och bolag som har utdelning som sitt primära utan de har sin avkastning via price return och inte som sagt utdelningar.

Om vi tar till exempel

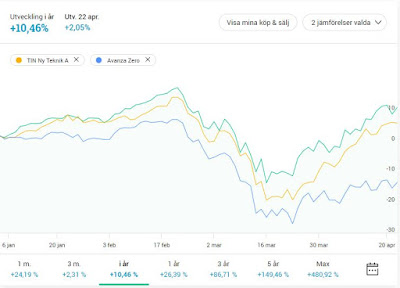

TIN Ny Teknik

och jämför den mot

Avanza Zero

som är tungt exponerad mot industri (37%) och finans (22%) och därmed mera beroende av utdelningar från bolagen för att leverera avkastning till dig som investerare i fonden.

TIN fondens innehav däremot har i stort sätt ingen eller väldigt lite utdelning procentuellt från bolagen och är därmed inte beroende på samma sätt men fonden växer grymt ändå så det knakar jämfört med Avanza Zero.

Som ni ser så är TIN fonden på plus 6,65% jämfört med Zero som är på -12,56% för året.

Stora skillnaden är som sagt på att Zero är inte med i kursutveckling som TIN utan den står och stampar med sina tunga industri- och finansbolag som kommer att gå tungt resten av hela detta året och speciellt när Q2 kommer ut om ett kvartal men även Q3 och Q4.

TIN fondens största exponering är mot kommunikation (34%), sjukvård (29%) och teknik (26%) som går urstarkt nu och kommer att vara framtiden hela detta år samt många år framåt.

Det finns fler fonder som TIN och då tänker jag på

Öhman Global Growth

som arbetar på liknande sätt som TIN och växer än mer så det knakar.

Som ni ser så har denna fond grym bra totalavkastning och det kommer från fondens exponering som är mot teknik (51%), kommunikation (19%) och sjukvård (14%).

Jag vill att du som håller dig fortfarande stenhårt till utdelningsaktier att jämföra din portfölj mot till exempel Öhman fondens avkastning för att se om du inte skulle behöva egentligen tänka om.

Jag brukar inte rekommendera men jag äger 2 av 3 fonder i detta inlägg.

Inlägget blev lite längre än planerat eftersom jag skriver hellre än bra.. och efter 10 min när jag publicerat inlägget kommer jag på att jag skulle tagit med det och det och det..

Jaja nog med detta.

/Kör hårt och spara hårdare

Allt jag skriver på bloggen är mina egna tankar och funderingar. Se inte detta som rekommendationer utan gör alltid din egna analys innan köp eller sälj.

Labels:

Aktiefonder,

Aktier,

Aktieutdelningar,

Avgifter,

avkastning,

Fonder,

Fondportfölj,

Globalfonder,

indexfonder,

price return,

TIN Ny Teknik,

totalavkastning,

Öhman Global Growth

onsdag 22 april 2020

Fastna inte i fällan!

Tjoooh

Läser ofta på Twitter att många har problem med att sälja aktier eller fonder som ligger minus.. Jag känner igen mig själv i det men det viktigaste för alla investerare är att försöka kapa alla förluster så tidigt som möjligt. Lättare sagt än gjort många gånger men någon gång måste man börja och bearbeta hjärnspöket. Sälj och köp något annat du tror mera på eller avvakta och analysera!

Det kan kännas jobbigt och som ett misslyckande att måsta sälja med förlust men det kan vara det bästa du gör för framtiden. Som jag brukar säga så är det ingen som vet om marknaden, aktien eller fonden kommer någonsin att repa sig och komma upp i samma nivåer igen som det var under hela 2019 och fram till februari 2020. Aktier eller fonder som ligger på minus är inget problem i sig bara man är säker på sin investering och att man tror på bolaget eller fonden. Det låter också som en klyscha men ibland kan marknaden prisa fel för tillfället speciellt vid rapportperioder och dylikt.

Många bland dessa bolag är tyvärr aktier med hög direktavkastning eller att bolagen ligger i andra marknader än Stockholmsbörsen (First North, NGM Nordic, Spotlight). Vill man vara någorlunda lite mera säker med sina investeringar så ska man hålla sig till Stockholmsbörsen och då Large, Mid och Small Cap.

Om man jämför amerikanska bolag med låg direktavkastning mot hög så anser jag att man bör hålla sig mot bolag med lägre da och låg pay out ratio just på grund av att bolagen behåller kassa för framtida investeringar.

Jag vill inte med detta inlägg bara kasta skit på bolag med hög direktavkastning för det finns säkert fina bolag även där likväl som det finns sämre bolag med låg direktavkastning och oftast då förhoppningsbolag som tar stora risker.

Bolag och fonder med stora risker är bolag som riktar sig mot en specifik marknad eller vara. Det kan vara tex råvaror, retail. Oljebolag går som många vet nu riktigt j.vla dåligt på grund av den låga priset på oljan runt om i världen. Där har det varit väldigt risky i flera månader och man kan fortfarande se massor av folk som spelar med sina pengar i dessa bolag.

Redan för ett år sedan kunde man se att speciellt dessa bolag hade en negativ avkastning i och med att oljepriset blev lägre med tiden och det kan man även se i bilden.

Jag tror inte att många som köpte in sig i dessa bolag kunde säga att det var en säker investering. Känslan hos den personen måste ha varit mera som att köpa en lott eller spela med sina pengar på rött och hoppas att ögonbindeln inte glipar. Jag såg massor av personer på Twitter som köpte just oljebolag bara för den höga direktavkastningen och för att någon annan köpte i tron att just den personen vet säkert bättre än mig. Just därför ska man vara väldigt försiktig med vem man följer och varför man gör det.

Man kan alltid backtrada och säga -Vad var det jag sa!

Men det är inte det jag vill med detta inlägg!

Jag vill att ni som är på börsen och investerar med era eller familjens sparpengar blir mindre riskbenägna och tänker mera på tillväxtbolag än cashflow.

Bolag med hög utdelning genererar bara just "cashflow" och väldigt lite avkastning utöver utdelningen om alls och det äter på kapitalet = negativ totalavkastning. Se skillnaden i bilden nedanför.

Jag är själv inget helgon som vet allt och gör allting rätt. Nej nej, jag jobbar dagligen med just detta och att börja tänka stort och brett istället för att snöa in sig bara på bolag som har åratal med negativ avkastning.. Det är lätt att sitta och skriva om det men det svåra är att börja tänka rätt och använda det i praktiken. så börja du med idag!

Jag har många olika bevakningslistor på Avanza där jag försöker hålla koll på hur de avkastar. Så jag gör en liten jämförelse.

Avkastning

Tillväxtbolag

Utdelningsbolag

Som ni ser så är det ordentligt stor skillnad på avkastningen..

Vill ni se listan för tillväxtbolag så la jag ut den i förra inlägget. Eller klicka här!

Listan för utdelningsbolagen är denna ↴

Som ni ser så är det helt vanliga bolag för er som gillar hög utdelning och lite spänning i tillvaron..

Kom ihåg att det är aldrig för sent att ändra sig!

/Kör hårt och spara hårdare

Allt jag skriver i bloggen är mina egna tankar och funderingar. Gör alltid din egna analys innan köp eller sälj.

Labels:

Aktier,

Aktieutdelningar,

avkastning,

Fonder,

Spänning,

Tillväxtbolag,

totalavkastning

Prenumerera på:

Inlägg (Atom)