Huj huj och voi voi.

Hur funkar det med gav och utdelningar från aktier?

Jag tänkte ge mig ut på djupt vatten och se om jag kommer upp till ytan alls efter detta inlägg. Detta är ett gammalt inlägg jag tänkt många gånger släppa men aldrig blivit av och ska nu försöka skriva om den så att det blir en liten genomgång för

nybörjare hur GAV och utdelningar fungerar för aktieägare.

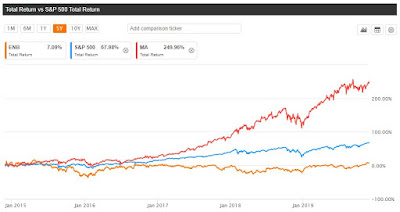

Totalavkastning = (Aktiekurs + kurstillväxt) + återinvesterad utdelning dvs "ränta på ränta"

GAV = Genomsnittligt anskaffningsvärde

Om du köper aktier i bolaget Bluff och Trix AB för 10 000 kr och varje aktie

kostar 100 kr så får du 100 st aktier. I detta inlägg tar jag inte hänsyn alls till courtage eller eventuella

valutaväxlingsavgifter.

Då har du ett genomsnittligt anskaffningsvärde på 100 kr per aktie.

Men som alla vet så rör sig aktiekursen både upp och ner och alla som investerar i aktier hoppas självklart på kurstillväxt och att aktiekursen stiger sakta men säkert över tid. Men så är det ju tyvärr inte alltid..

I detta exempel så sker det olyckligtvis tvärtom tyvärr och aktiekursen sjunker efter ditt första köp på 10 000 kr. Du köpte först på 100 kr men väljer att köpa mera eftersom aktiekursen sjunker. Ett vanligt beteende för det flesta som handlar aktier.

Du köper 20 st nya aktier vid varje krona aktiekursen sjunker:

|

| aktiegav.se |

Alla

köp är fortfarande exkl. courtage och eventuella VVA.

Nu har du sammanlagt 200 st aktier i bolaget Bluff och Trix AB med ett totalt inköp på 19 700

kr och ett nytt GAV på 98,50 kr.

I och med aktiekursens fall från 100 kr ner till 95 kr så sjunker även totala värdet från 19 700 kr nu ner till

19 000 kr (200 aktier x 95 kr i aktiekurs). En negativ avkastning hittills på -700 kr.

Avkastningen ligger nu på -3,55%

För enkelheten säger vi att aktiekursen ligger kvar på 95

kr och det börjar närma sig en utdelning från bolaget på 5 kr per aktie. Det

som händer är att vid en utdelning sjunker oftast aktiekursen med samma dvs

5 kr. Aktiekursen på 95 kr sjunker då ner till 90 kr vid utdelningstillfället (X-datum, dagen).

Aktuella värdet på aktierna är nu = 18 000 kr (200 aktier x 90 kr i aktiekurs)

Avkastningen ligger nu på -8,63%

Du får en Utdelning på 5 kr / aktie

x 200 aktier = 1000 kr som du får in på kontot.

Ränta på ränta

har många hört talas om och det innebär i sammanhanget att man återinvesterar

utdelningen och köper nya aktier för summan.

Du återinvesterar och köper mera aktier för de 1000 kr som du fick i

utdelning och får därmed 11 st nya aktier.

Summa antal aktier är nu 211 st aktier (200 + 11)

Nytt aktuellt värde 211 aktier x 90 kr = 18 990 kr

Totalavkastning -3,60% ((19700 kr - 18990 kr) / 19700 kr)

Detta är ett scenario då aktiekursen fortsätter sjunka efter ditt första köp. Det finns flera exempel på där aktiekursen sjunker år efter år.. har tagit upp några i tidigare inlägg!

Jag hoppas verkligen jag räknat rätt och att ni förstår mitt tjat på price return eller kurstillväxt som är så viktigt med all investering för att totalavkastningen ska bli positiv och att dina pengar ska växa. Det räcker inte med att bara få utdelningar utan aktiekursen bör och ska stiga med åren.. Annars SÄLJ och gå vidare till nästa aktie. Tänk den dan om det skulle hända något oförutsett och du måste avveckla hela aktieportföljen och du har haft åratal av negativ (price return) totalavkastning..

/Kör hårt och spara hårdare

Se inte detta inlägg som råd eller guidning utan gör alltid din egen analys och köp i nyktert tillstånd..