God torsdag morgon/förmiddag

Nu är tankeverksamheten igång igen efter några koppar kaffe. Barnen och sambon är på skolan respektive arbetet. Jag sitter hemma idag och arbetar på distans. På dagarna vare sig jag är på jobbet eller hemma så snurrar det en hel del i knoppen och jag tycker att det är svårt att få ut det på skrift allt man funderar på. Har aldrig varit duktig på att skriva berättelser och är definitivt ingen författare.. Hoppas ni förstår lite av det jag försöker få ur knoppen.

De man nästan aldrig läser om vare sig på bloggar eller Twitter är!

När når man kulmen med sina investeringar?

Skickade en fråga till den kända bloggaren

z2036 för ca 2 år sedan om han kunde tänka sig att lägga till en funktion i sparkalkylatorn som tar upp just detta jag ska försöka med att beskriva. Men tyvärr fick jag inget svar tillbaka. Kanske var otydlig med min fråga eller om den ramlade mellan stolarna?

Kulmen

Ordet innebär att man når en peak, topp eller höjdpunkt. Det kan vara till exempel idrottsligt eller som här med dina investeringar.

Det man läser oftast är att portföljen ska gå vidare till barnen och att de ska förvalta den vidare i sin tur och så vidare men det är ju inte alla som väljer att skaffa barn och det innebär att de klarar sig med mindre kapital eftersom de kan använda

(förhoppningsvis) upp alla pengar innan de dör.

Ju tidigare du börjar spara desto fortare når du ditt mål är en riktig klyscha men det stämmer faktiskt.

Många har drömmar på att fara ut och resa jorden runt ett par varv i några år eller att bosätta sig där det är varmt resten av livet och verkligen känna att de lever livet. Men för att nå till exempel FI och därmed även sluta arbeta och börja leva på dina investeringar kräver ganska stora uppoffringar i form av sparande från lön.

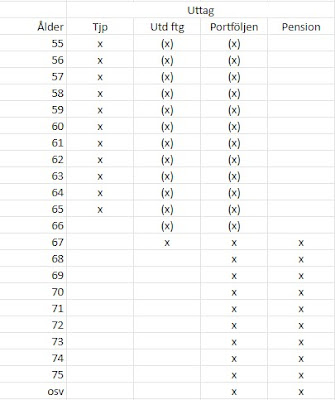

Först vid 55

(kan ändras till 58) kan du börja ta ut tjänstepension och därefter allmän pension tidigast vid 62

(höjs från 61 till 62 år 2020).

Exempel

Vid 20 bast är det svårt att nå FI om du inte har rika föräldrar och du får en fet portfölj på 5-10 miljoner.

Vid 25 har du gått färdigt på universitetet och börjar arbeta och då först börjar du spara järnet för att nå FI kring 40 för att leva på 15 000 kr/mån eller 180 000 kr/år och till det behövs en total summa på 4 500 000 kr enligt 4% regeln.

(180000x25)

Vid 40 inser du att du klarade målet med att spara 15 000 kr/mån i 15 år och kan nu leva på samma summa per månad.

Grattis!

Men vad som händer är att

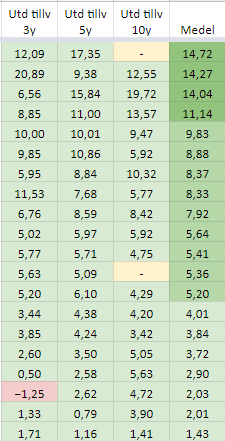

årliga avkastningen på 7% är mycket större än uttaget på 180 000 kr/år vilket innebär att kapitalet ökar för varje år. Du kan antingen fortsätta ta ut dessa 15 000 kr/mån och fortsätta skratta och se kassan öka med ofantliga mängder varje år eller så ökar du uttaget rejält.

|

| 15 000 kr/mån |

|

| 25 000 kr/mån |

|

| 35 000 kr/mån |

Även fast du väljer att öka på månadsuttaget till 25 000 kr/mån eller 300 000 kr/år så minskar inte kapitalet över åren. Det fortsätter att öka år efter år. Inte förrän du börjar ta ut 35 000 kr/mån eller 420 000 kr/år som det faktiskt börjar minska i kassan. Men du har fortfarande 2,25 miljoner kvar vid 55. Helt otroligt att kunna leva på 35 000 kr/mån efter att ha sparat 15 000 kr/mån i 15 år.

Vid 55

(58) kan du börja ta ut den intjänade tjänstepensionen vilket innebär att du får ut några tusingar till. Du kanske väljer att ta ut lite mindre ur portföljen nu när du även får tjänstepensionen och går ner till 20 000 kr eller 25 000 kr per månad.

|

| 25 000 kr/mån |

|

| 20 000 kr/mån |

Väljer du att ta ut 25 000 kr/mån mellan 55 och 62 så har du kvar över 1 miljon och tar du ut 20 000 kr/mån så har du kvar över 1,5 miljoner. Fortfarande mycket pengar kvar!

|

| 15 000 kr/mån |

Mellan 62 och 75 kan du fortsätta ta ut 15 000 kr/mån och på 76 års dagen hamnar du till slut på 0 kr i portföljen men du har fortfarande allmänna pensionen och eventuellt tjänstepension kvar.

Om vi backar bandet och du väljer vid 40 att ta ut 30 000 kr/mån rakt av så räcker pengarna tills du är 74 år och då är inte tjänstepensionen eller allmänna pensionen medräknad.

Om du inte riktigt har tid med att spara och du bara måste få fara ut och resa så går det redan vid 35 om du "klarar" dig med 18 000 kr/mån vilket skulle innebära att du lever som en kung och att du väljer att bo stora delar av ditt liv bland annat kring Thailand och runt omkring där. Ja till och med i Sverige!

Alla dessa uträkningar är baserade på en garanterad årlig avkastning på 7%.

Laborera gärna själva hemma och se hur mycket ni behöver för att nå kulmen med era investeringar. Som jag försöker säga så är det meningslöst att spara för mycket eller ta ut för lite ur portföljen om ingen efterlevande kommer att ta över portföljen. Lev hellre upp pengarna genom att uppfylla era drömmar medans ni är i era bästa år. Kan vara värt att slita hårt mellan 25 och 35-40 för att nå FI och kunna leva loppan.. Det skulle då jag göra garanterat om jag var 25 år idag..

Ett förtydligande. Man behöver inte gå på universitet för att börja spara men möjligheterna för att få en högre lön, tjänstepension och allmän pension är större med en utbildning och därmed större sparkvot.

/Kör hårt och spara ännu hårdare än vanligt!

Allt jag skriver i bloggen är mina egna tankar och funderingar. Se inte detta som råd eller rekommendationer utan gör alltid dina egna analyser och uträkningar.