Detta inlägg är inte ett samarbete med SAVR!

Jag har länge tänkt tanken att börja ta tag i att göra en jämförelse mellan Avanza och SAVR för att se hur mycket jag sparar i ett byte men det har strandat i att SAVR inte haft alla fonder jag varit intresserad av. Kikade in nu på morgonen och ser att nu minsann finns alla fonder vilket gladde mig till att börja göra jämförelsen. Det är nu ett bra tag sedan sist jag var in på SAVR hemsidan men tycker att den börjar se bra ut speciellt med flikarna Upptäck, Kategorier och Fondlista under Fondbutik till höger om logga in.

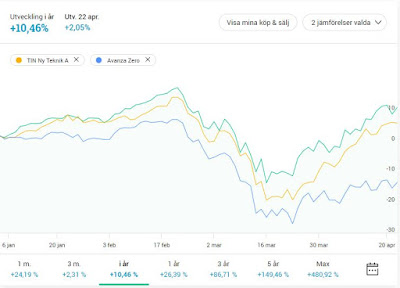

Jag har stannat kvar i Avanza eftersom jag velat fram och tillbaka om jag ska ha fonder eller aktier men nu har jag bestämt mig för fonder och att fonderna hamnar mest troligt på SAVR men att jag har kvar tradingdepån i Avanza och ökar på den en smula. Just nu är tradingdepån ca 4% av EK och kommer att öka den till 8% för att kunna köra lite swingtrading. Tradingdepån ytd över 120%.

Om vi börjar med att titta på denna bild så kan vi se rabatter på mellan 11% och 39%.

Om vi använder bilden så har jag 6st av dessa fonder men väljer ut dessa 3.

- Swedbank Robur Ny Teknik

- Öhman Global Growth

- Swedbank Robur Technology

Öhman Global Growth kostar 2,05% i totala avgifter på Avanza och på SAVR 1,24%. En rejäl skillnad enligt mig!

Säg att jag har 500 000 kr i fonden så blir det en hel del pengar jag ger bort till Avanza jämfört med att ha samma fond på SAVR.

På Avanza betalar jag 10250 kr i årlig avgift jämfört med 6200 kr på SAVR. En rabatt på 4050 kr per år och dessa pengar får man tillbaka och man kan se det som en "utdelning" från SAVR.

Om man har ett kapital på 3 000 000 kr och har 1/3 i varje fond så blir totala besparingen ca 14 600 kr per år. Nästan en halv utlandsresa per år!

Om 5 000 000 kr så blir den årliga totala besparingen nästan 24 500 kr.

Mycket pengar som går upp i rök på Avanza och jag kan tycka att Avanzas plattform jämfört med SAVR inte är värt så mycket pengar speciellt då man bara har fonder i portföljen.

/Kör hårt och spara hårdare

Se inte detta som råd eller rekommendationer. Gör alltid din egna analys innan köp eller sälj av värdepapper.